最後更新日: 2024年01月23日

本文為《Helicopter Money是甚麼》系列第三回,讀者可先行閱讀之前兩篇:

1) 《Helicopter Money的歷史演化》

Helicopter Money是甚麼? — Helicopter Money的歷史演化 | EconReporter

近幾個月最多人談論的經濟刺激政策,已經由負利率變成Helicopter Money,本文就作一系列的整理文章,探討甚麼是Helicopter Money。

2) 《Helicopter Money的實際運作》

Helicopter Money是甚麼? – Helicopter Money的實際運作 | EconReporter

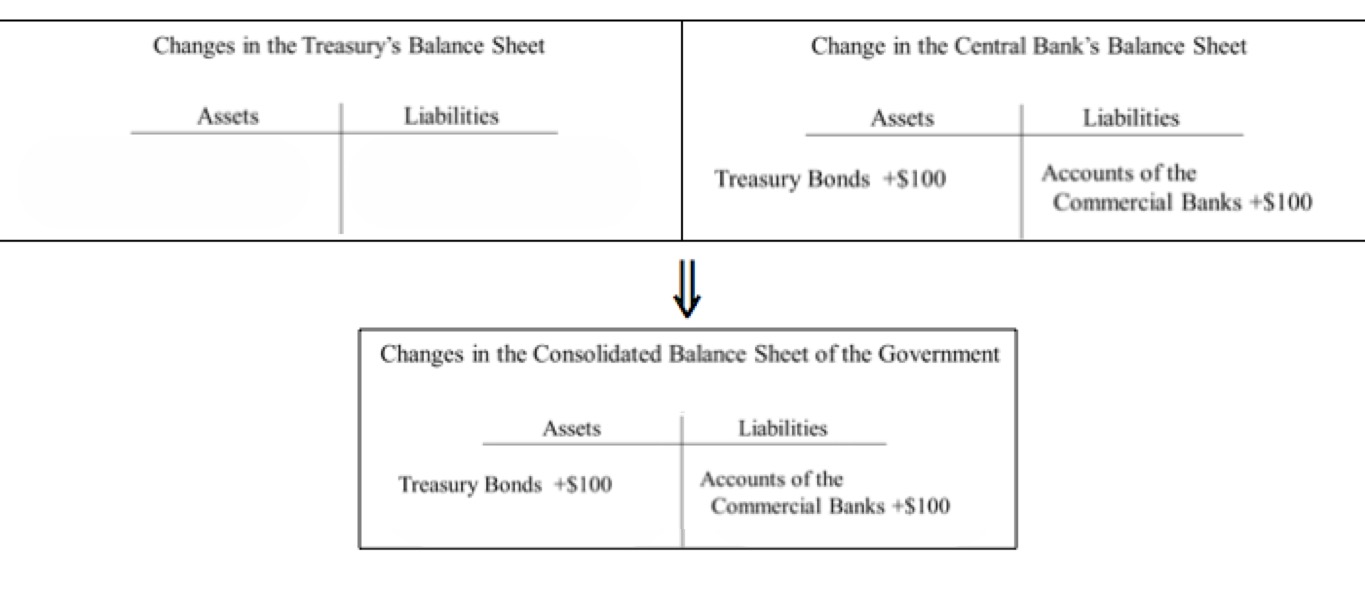

前文引述Cecchetti及Schoenholtz的資產表例會子可謂相當煩複,但其實是有一個重要的解述作用,但之後再談,我們先要討論Helicopter Money與Quantitive Easing是否有分別。

其實經過前文的大量論述,可以見到一個明顯分別,是QE只為純然的貨幣政策操作,而Helicopter Money則有財政政策的參與。

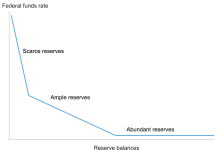

QE是央行透過增發銀行儲備,向銀行及金融系統購入包括國債在內的資產,但財政部不會因而增加財政開支及發行更多債券。如用資產負債表來看,在QE時就只有央行的資產負債表有變化,即是央行的資產一方會有更多國債,而負債則多了一批相等金額的銀行儲備;而在財政部的資產負債則無任何變化。

問題是,效用上兩者有大分別嗎?

前文都講過,伯南克在2002年演講中指出,QE的目標效用為透過買入中長期國債,壓低長債利率以刺激經濟內的整體需求,故此在這裏刺激需求的的責任落在利率及信貸增長上。但Helicopter Money則是一個財政政策為本的措施,是以直接增加政府開支作為刺激工具,而刺激的成效就要視乎所謂的Fiscal Multiplier。

如果Helicopter Money是財政政策為主的話,為何財政部需要央行「協助」?

問題就是,當政府推出財政刺激政策,並因而錄得財赤需要發行國債融資的話,這背後實際有一個頗明顯的訊息,就是政府「總有一天」要透過加稅來「賺回」這筆赤字開支。這樣的話,在一個極度理性的經濟體,居民因有未來要交更多稅的預期,就會令居民普遍預先減少消費,為未來交稅作準備;這個減少消費的行動,將抵銷政府刺激政策推動經濟的效用,而在理想經濟中消費減少將會全數抵銷政府的經濟刺激行動,學術上這個理論名為Ricardian Equivalence。

正是因為Ricardian Equivalence這情況,令Helicopter Money中的央行要「永久」持有政府的發債。

試想像一下,如果央行透過買入政府國債,但明言終有一天會售回予政府(或複雜點說,央行明言國債到期後會收回政府的還款,但不會再在市面上購入等額國債),會產生怎樣的情況? 簡單而言,政府要向央行還錢,但錢從何來? 只有向央行以外人士發債、增加稅收及減少開支三個選擇。這三個方法實際上都會導致消費減少,即是上述的Ricardian Equivalence 。 要留意是,在簡單的理性預期假設下,Ricardian Equivalence令財政刺激無效的情況是會即時出現的,而非等到央行出售債券或加息時才出現。

這裏我們應該可以見財政部為何需要央行「協助」,這正是因為而解決Ricardian Equivalence的局限,但央行要成功解決這問題,又需要明言永久持有國債,以說服居民政府是不會加稅為刺激政策融資。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》