Operational Risk(譯作營運風險)係金融業中嘅重要風險管理概念,當中概括同詐騙、違規交易、失實產品銷售、電腦系統失靈及cyberattack等經營管理錯失,可能對銀行或金融機構造成嘅損失。

紐約聯儲銀行近日有篇網誌《Coming Terms with Operational Risk》,就簡單介紹Operational Risk相關嘅金融規管歷史。

- Operational Risk概念係1990年代興起,特別係1995年英國霸菱銀行(Barings Bank)因為交易員Nick Leeson執行左一批無獲授權嘅交易,而損失13億美元並最終倒閉收場。

- 自此金融規管就重視Operational Risk嘅角色,Basel II 更正式係1998年引入呢個概念,並係之後一年建議要銀行要就Operational Risk提高資本充足要求。

自此Operational Risk嘅概念多次進化,例如係2004年Basel II 將之定義為「the risk of loss resulting from inadequate or failed internal processes, people and systems or from external events」,即係內部、人事及系統管理不善帶黎嘅損失風險。

- 不過,之後嘅修訂就將名譽風險(Reputational Risk)及策略相關風險(Strategic Risk)拎走,但加入司法風險。

- 之後Basel亦繼續為不同事故及營業工種相關風險分類,令銀行可以更易計算相關風險。

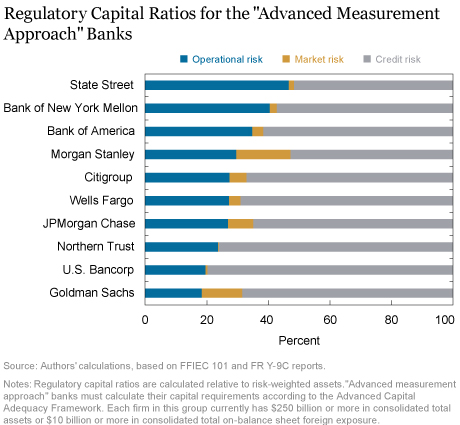

現時Operational Risk佔美國銀行嘅資本充足要求一個相當重要部份。

- 按NY Fed網誌指,至2017年底Operational Risk佔大營銀行總資本要求28%

- 另外兩類需應付資本充足要求嘅風險Market Risk及Credit Risk,分佔6%及66%)

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》