最後更新日: 2025年02月18日

係2008年以前,聯儲局採用嘅利率操控制度係叫做Corridor System(走廊式),即係話個利率理論上可以係一個區域內上落;而個走廊嘅天花係Discount Rate(貼現窗利率),地板就係零息下限(Zero Lower Bound),聯邦儲備利率(Fed Fund Rate)理論上可以係呢兩個利率之間升跌上落。

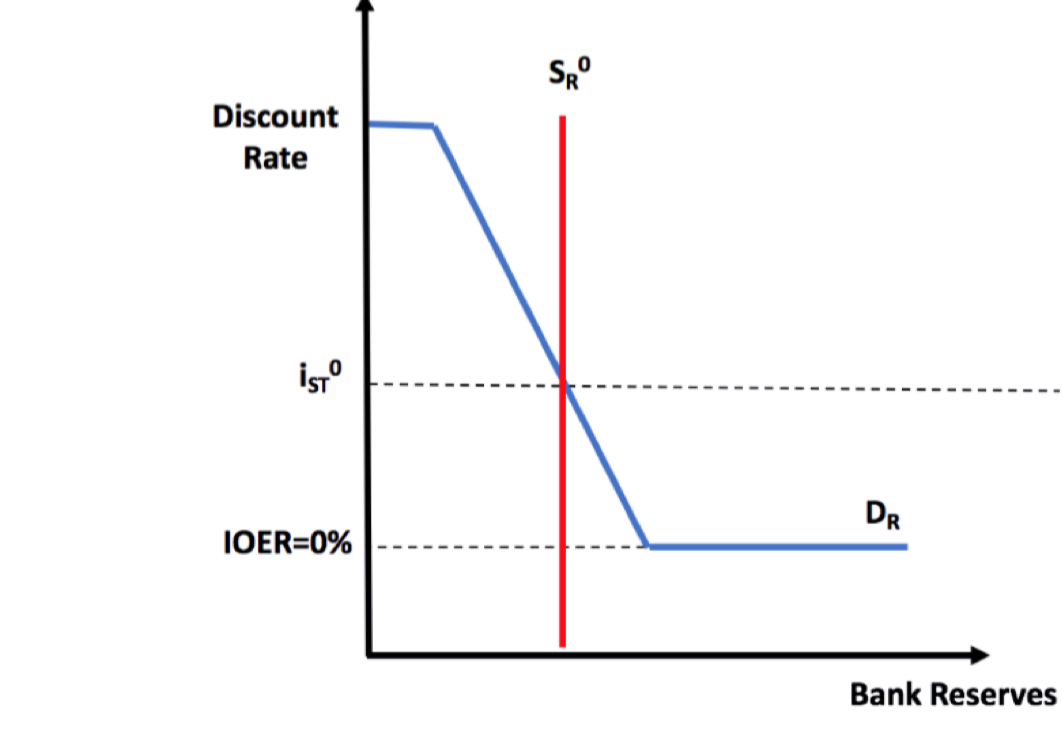

呢個走廊式利率制度可以用儲備市場供求圖表黎詳細理解。係呢個市場入面,需求係指銀行對持有儲備嘅需求,供應就係聯儲局向銀行體系嘅儲備供應量。

儲備需求曲綫係右向下斜,直軸係銀行同業拆息,係美國就即係聯邦儲備利率;利率愈高,銀行持有儲備嘅需求量就愈低,呢個係因為銀行借出儲備所得到嘅利息收入高左,亦即係持有儲備嘅機會成本都高左,需求量就會相應減少。

但要留意,儲備需求曲綫係Discount Rate水平就會變平,因為當拆息高過可以用黎聯儲局借錢嘅discount rate,即係銀行隨時用較同業互借更平嘅利率,就可以向聯儲局借入所需流動資金;係咁嘅情況下銀行唔會有動機持有儲備,寧願直接係discount window借入流動現金,所以儲備需求曲綫係discount rate水平就會變平。

相似情況亦係零息下限,當利率低於零息下限,銀行就要倒過黎向其他銀行支付負利息先可以借出現金;簡單理論指係呢個情況,銀行會拒絕再係拆息市場借錢,儲備需求曲綫亦因而變平。補充一句,歐元區、瑞典及瑞士近年嘅經驗顯示零息下限引致嘅行為轉變,通常唔會係利率見負後即時出現;央行可以將儲備利率下調至某個負水平,銀行仍會願意支付負利息以借出儲備。常見嘅解釋係,其他選擇如持有大量現金亦有一定成本,所以銀行願意付少額負利,代替管理大量現金嘅成本。不過係本文嘅簡化例子,暫時將零利率作為零息下限,並作為Corridor System嘅地板。

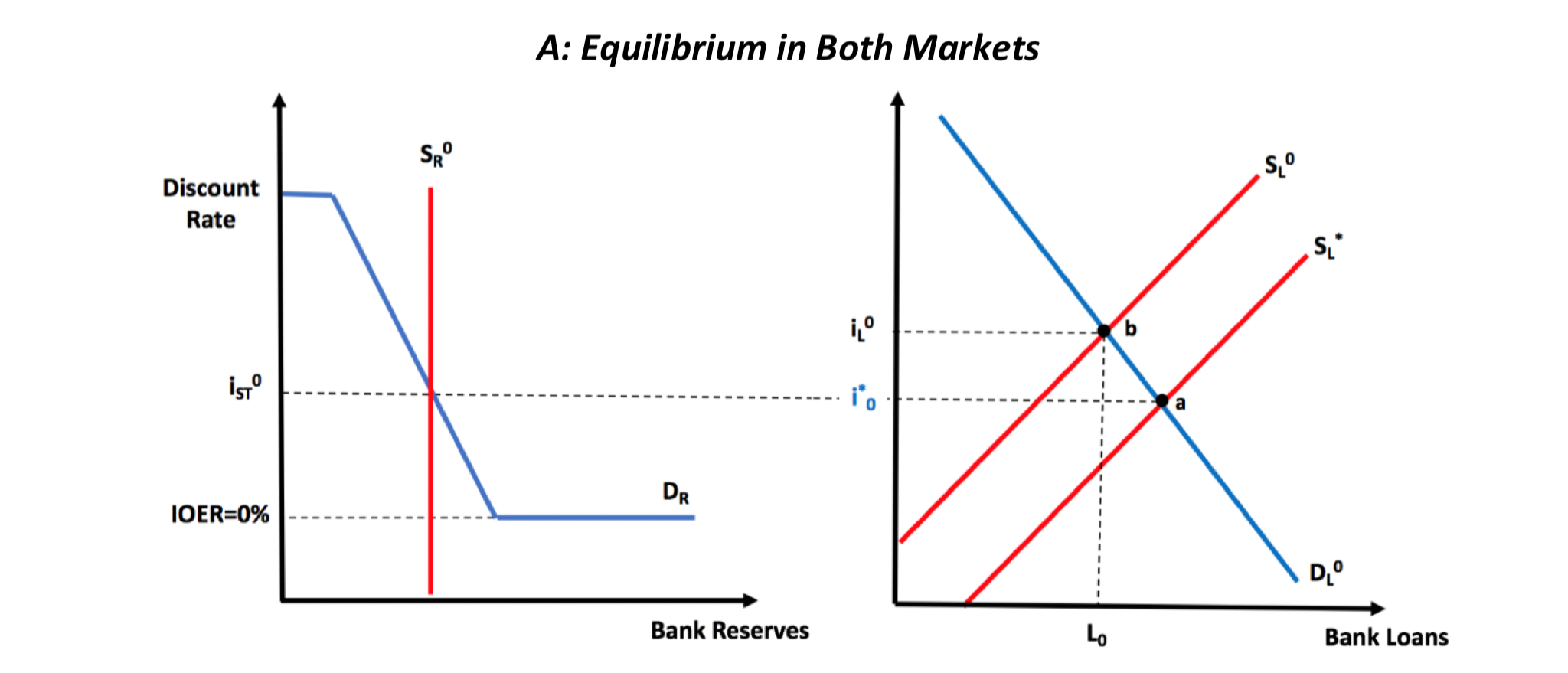

上圖為Corridor System下嘅儲備市場示意圖,聯儲局會將儲備供應控制係儲備需求曲綫右向下斜嘅區域,而供求交差點就係市場均衡下嘅銀行同業拆息利率,亦即係均衡聯邦儲備利率。聯邦儲邦利率係理論上同一般借貸市場入面嘅無風險利率一致;一個較接近現實嘅講法就係聯邦儲備利率同貸幣市場中嘅利率會接近相同,有差別嘅話就會引致套利交易。

例如當貨幣市場利率高過聯邦儲備利率,銀行會更積極係貨幣借錢出去以賺取利差,呢個行動會令貨幣市場內嘅貸款供應上升(上圖右邊嘅信貸市場供應曲綫向右移),同時亦會令儲備需求增加(上圖左嘅需求曲綫向右移)﹐貨幣市場利率下降同時儲備利率上升,直至兩個利率再次趨向一致為止。

文首講過,呢個利率制度叫Corridor System,因為利率可以係Discount Rate(天花)及零息(地板)之間浮動。但由於儲備利率有主導貨幣市場利率之能,因此聯儲局會設定聯邦儲備利率目標,並會主動調節儲備供應以確保儲邦利率達標;當儲備利率低過目標就減少儲備供應,利率高過目標就增加供應。係Corridor System下,單憑控制儲備供應聯儲局就可以同時控制市場利率(包括銀行同業拆息利率及貨幣市場利率)。

聯儲局控制儲備供應嘅方法,就係所謂嘅公開市場操作(Open Market Operation),當要增加儲備供應,聯儲局就會用儲備向銀行買入其手上國債,要減少供應就倒過黎由聯儲局出售國債,購回銀行手上儲備。

呢個就係聯儲局2008年以前控制利率嘅操作。

參考研究:The Great Divorce: The Fed’s Move to a Floor System and It Implications for Bank Portfolios

No Title

No Description