最後更新日: 2024年04月12日

殭屍企業(Zombie Firm),即係一啲已經無咩盈利能力,應該執但又就靠借貸維持「生命」嘅企業。根據BIS(國際清算銀行)研究部門積極推廣嘅Financial Cycle理論,殭屍企業會拖累實體經濟增長,係解釋實體經濟嘅重要一環。

係最新一份BIS Quarterly Report入面就有一個研究章節,討論殭屍企業嘅源起同影響。

The rise of zombie firms: causes and consequences

Part 5 of “International banking and financial market developments” (BIS Quarterly Review), September 2018, by Ryan Banerjee and Boris Hofmann. The rising number of so-called zombie firms, defined as firms that are unable to cover debt servicing costs from current profits over an extended period, has attracted increasing attention in both academic and policy circles.

殭屍愈黎愈普遍

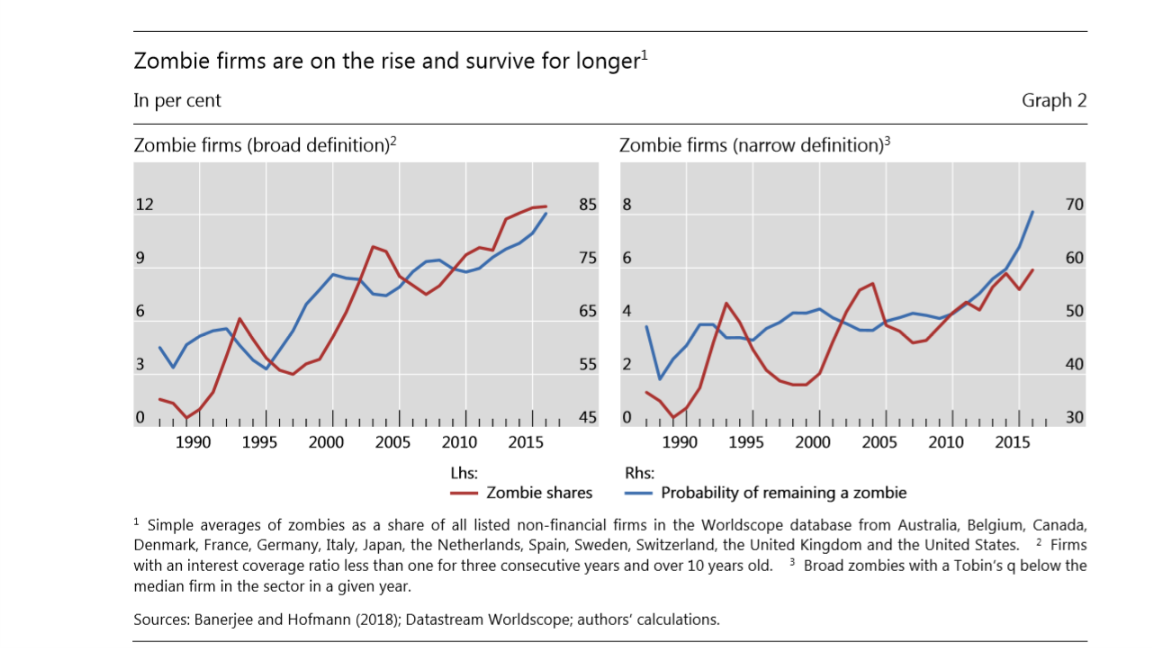

以下呢個圖就係研究員Ryan Banerjee同 Boris Hofmann整理嘅殭屍企業比率,兩個圖就係基於唔同嘅殭屍企業定義;左面嘅係將所有利息覆蓋比率(Interest Coverage Ratio)連續三年底於1,而又營運已有十年以上嘅企業定性為殭屍;右邊就再額外加多一個條件,就係間企業嘅Tobin’s Q要低過中位數。

其實兩個指標反映嘅情況都相似,就係殭屍企業比率上升嘅趨勢係2000年代已經開始,金融海嘯前有段時間回落,但之後就一路上升。值得留意係圖中藍綫反映嘅殭屍企業「殭落去」嘅機率,都係2000年代以黎一直上揚。以右邊較嚴緊嘅定義計,現時殭屍企業有7成機會下係繼續係殭而不死。

僵屍係如何練成嘅呢?

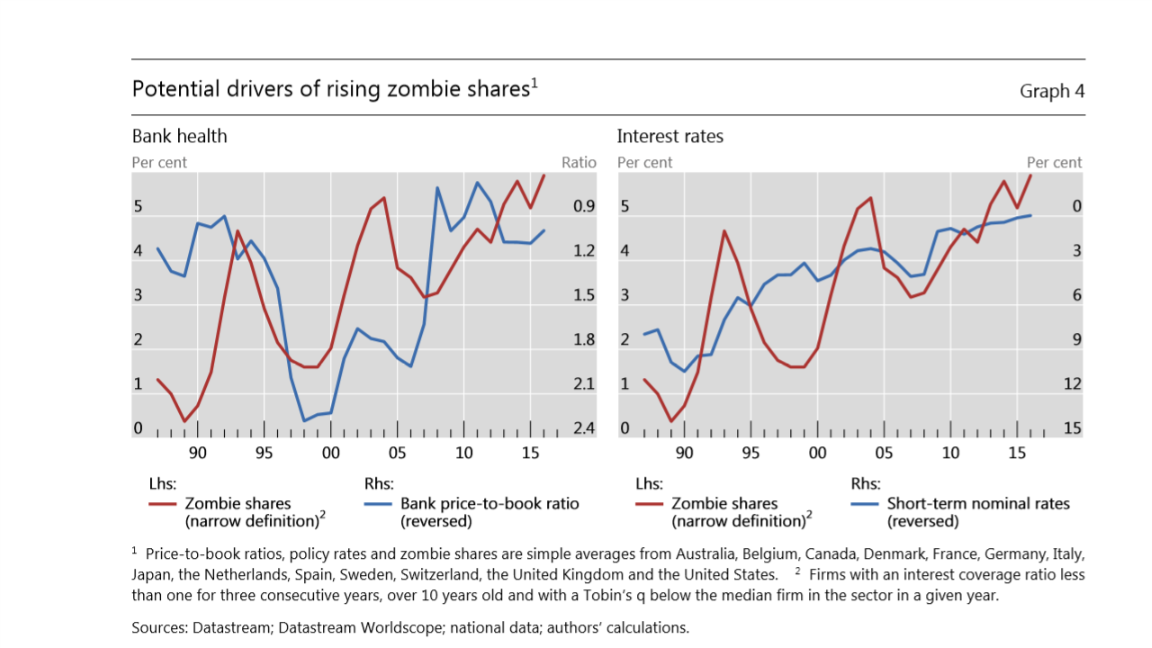

學術界通常會有兩個殭屍企業比率上升嘅解釋,一個係銀行嘅穩健程度愈低殭屍企業就愈多。因為如果負債企業倒閉咁借錢俾佢嘅銀行就要為個筆違約貸款入帳,所以銀行就有動機繼續向呢啲僵屍融資落去,維持佢地僵而不死嘅狀況。下圖左就係用銀行嘅PB(市帳率)作為銀行穩固程度嘅替代指標,圖中藍綫係反轉左嘅PB,藍綫愈高PB愈低。可以見到呢個指標同殭屍比率嘅走勢有一定程度嘅正向關係,但唔係完全一致。

另一個解釋就係低息環境令殭屍企業容易取得貸款續命。下圖右就係反轉嘅名義利率走向,可以見到佢同殭屍企業嘅比率走勢相當一致。

據呢份研究指,名義利率係解釋殭屍企業增長上嘅能力,較銀行健康程度更佳。兩位研究員更估算出,自1980年代中期以來先進經濟體嘅利率減左10厘,為殭屍企業比率升幅內17個百分點嘅原因。

成街殭屍又如何?

殭屍企業橫行嘅問題係,佢地會拖低成個經濟嘅生產力。

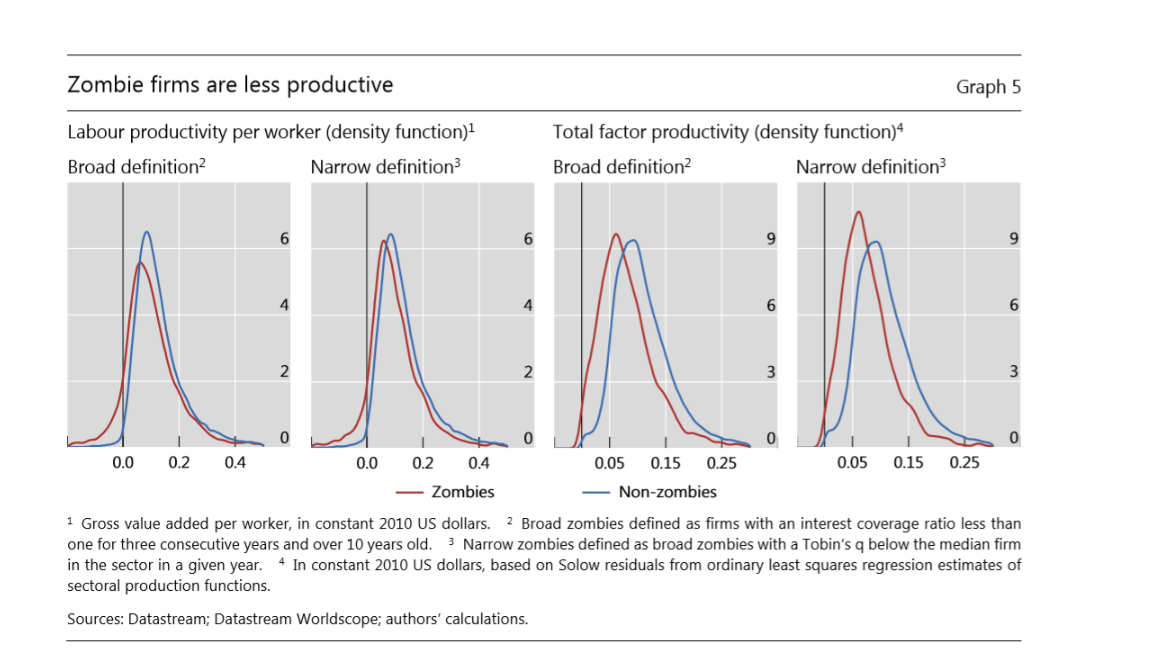

上圖就係殭屍企業(紅綫)對正常企業(藍綫)嘅生產力分佈對比,可以見到不論係用簡單嘅人均生產力,或者係較理論化嘅Total Factor Productivity黎計,殭屍企業嘅生產力都係平均低過正常。如果殭屍比率繼續上升,可能會進一步拖累成熟經濟體嘅增長潛力。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》