最後更新日: 2024年04月12日

Central Bank Swap Lines(央行貨幣互換協議)通常兩間(或以上)嘅央行互相協定。例如聯儲局同歐洲央行講明當市況有需求時,可用市場匯價互借對方嘅貨幣。

當歐央行急需美元供應俾歐元區內嘅銀行時,就可以利用互換協議向聯儲局借入美元;同時歐央行會向聯儲局借出等值嘅歐元。歐央行取得美元之後,就可以借予歐元區內嘅銀行。

呢筆「借貸」係需要支付利息,亦有不同年期嘅安排,一星期至三個月不等。正常而言,歐央行會用相同年期及匯率向區內銀行借出呢筆美元。當歐央行收回呢批美元後就會以協議訂立時嘅匯率換回歐元,整個互換行動亦告一段落。

如果銀行向歐央行違約,唔歸還個筆美元,歐央行就要自行係市場上買入等值嘅美元,再還俾聯儲局。

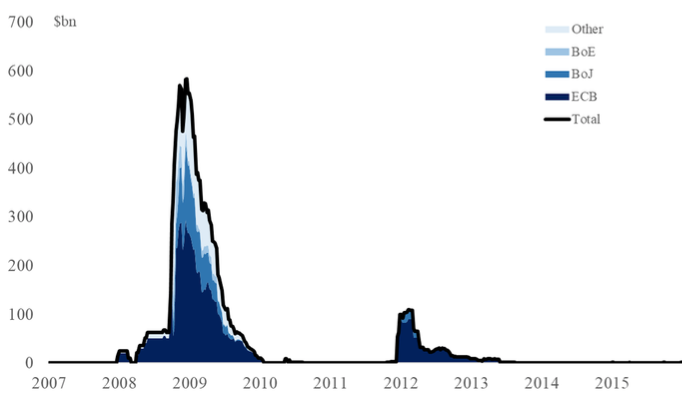

根據Ricardo Reis及Saleem Bahaj呢篇研究指,2001年911事件後,美元貨幣市場崩潰而令不少外國銀行無法取得美元融資,最後聯儲局同加拿大央行、歐央行及英倫銀行達成900億美元嘅互換協議舒緩危機,自始央行互換協議成為常用嘅流動性供應工具;係金融海嘯時就係極常用嘅政策工具。

下圖係聯儲局近年嘅貨幣互換協議中嘅美元供應,係金融海嘯後特別高。

研究指,目前全球約有160個雙邊央行互換協議。而自2013年10月,聯儲局、日本央行、瑞士央行、加拿大央行、歐央行及英倫銀行就設立左常置貨幣互換協議,成為環球金融政策長期嘅工具。

Voxeu原文:

Central bank swap lines

Swap lines between advanced economy central banks are a new and important part of the global financial architecture. This column analyses their role, from the perspective of central banks, in the transmission of monetary policy, and in the macroeconomic effects of policy.

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》