最後更新日: 2024年08月08日

聯儲局今年內無法加到息,已經慢慢成為市場人士主流看法。而聯儲局亦因此要繼續其向大眾解釋,為何基準利率需要維持在0-0.25厘水平這麼長時間。 今次同大家一齊讀的是三藩市聯儲銀行發表的Economic Letter,題為《Why So Slow?》,內容正是以自然利率(Natural Rate of Interest)來解釋,為何聯儲局可遲遲不加息。

這份由三藩市聯儲銀行Research Adviser Vasco Cúrdia 撰寫的文章指出,貨幣政策是否適合經濟狀況需要,就要視乎聯儲局的聯邦儲備利率,與理論上的自然利率之間的差距。所謂的自然利率,即是可以令整體經濟達致「Full Employment」(全民就業)的利率水平,但下一個問題就是甚麼是「Full Employment」?

自然失業率理論

理論上的答案,就是當失業率處於一個「不會令通脹加速的水平」,亦即是所謂的NAIRU — Non Accelerating Inflation rate of Unemployment。

這個理論某程度上建基於Phillips Curve 理論,1958年William Phillips 的論文提出失業率與薪酬通脹有反向關係,之後被 Paul Samuelson 及 Robert Solow 推廣成為「高通脹可減低失業」的「經濟定律」。但到60年代尾,Milton Friedman及Edmund Phelps先後提出證據,指Phillips Curve並非經濟定律,只為一個短期經濟現象,因為短期內高通脹可令居民更積極消費,但長期則只會令居民將通脹預期提高。由於通脹率本身又會隨通脹預期上升,以高通脹政策「減低」失業,長遠而言只會出現惡性通脹,而無法減低失業率。

回說自然利率及NAIRU。由於短期內通脹可「減低失業」,但長期則只引發惡性通脹,故經濟刺激政策雖可減低屬短期現象的「週期失業」,但無法調低屬長期現象的「自然失業」(因為世界唔係完美,資源配對需時,總會有人在搵工,即係總有人在失業,故此自然失業率唔係零)。這裏推演出來,NAIRU大約等如「自然失業率」,而自然利率則是可以令現實失業率下降至「自然失業」水平的利率。

但亦要指出,自然利率概念最先由瑞典學者Kunt Wicksell於1898年提出,到近年再由貨幣經濟學大師Michael Woodford整合到現代理論,所以在貨幣經濟學中,自然利率亦常被稱為Wicksellian Interest rate。

如果經濟體內的實質利率高於自然利率,就即是貨幣政策過緊,可能會令經濟增長減慢。所以由此理論看,貨幣政策寬鬆定過緊,並非單單睇名義利率接近零與否,而是看實質利率與自然利率的差距。

聯儲局估算

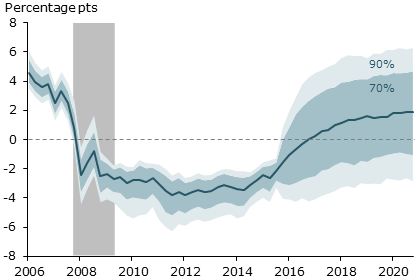

講完理論,講聯儲局的估算。讀完上述一堆理論,相信各位看官都會明白NAIRU及自然利率,皆非可以用直接量度的數據,只能依賴經濟學模模型估算。Cúrdia 就利用1987年至2015年(第三季)的經濟數據,估算歷年的美國自然利率,並將為2020年前的自然利率走勢作預估,結果如下:

圖中實綫為自然利率估算中位數,較深色的區域為70%可能出現的估算區限,淺色區域內為90%可能出現的估算區間。可以見到,90%機會自然利率到2015年中,仍然係處於-2%至-4%的水平。

要留意,不應直接用聯邦儲備利率與自然利率對比,因為合理的對比單位,應該是實質利率(即除去通脹後的利率)。美國正面對的問題是,在自然利率見負及利率處零息下限的同時,通脹率仍相當低,這樣的後果是實質利率無法下調,長期高於自然利率,亦即美國貨幣政策過緊。

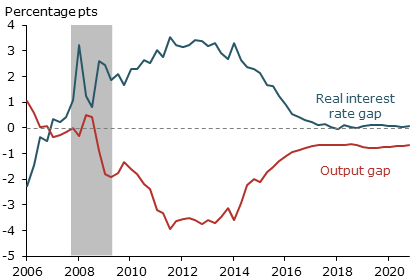

Cúrdia 就計算出近年的 Real Interest Rate Gap,即是(實質利率 – 自然利率)得出的結果,可以從上圖藍綫見到自金融海嘯出現公人來,這個 Real Interest Rate Gap 一直維持在正數,亦即是實質利率過高,貨幣政策太緊。

貨幣政策太緊的後果,是經濟體內出現失業問題,失業問題不但會出現在勞動市場之中,亦會出現在資源應用之上,出現所謂的產能過剩問題。在學術上的講法,就是所謂的 Output Gap,即是經濟體的生產量與其潛在生產能力的差距。圖上紅綫就是反映 Output Gap 問題,在圖內負數 Output Gap 即是潛在產能高於實際生產量,可見自金融海嘯以來,Output Gap問題持續出現,並一度升至4% (應該係GDP佔比)。而目前的 Output Gap 漸漸收細,相信未來一兩年可以回到約 -1% 水平。

上述正是對於加息問題的一個主流分析架構:到底短期內 Real Interest Rate Gap 會否消失? 因為按此理論,Real Interest Rate Gap 持續出現,即利率政策仍然過緊,這樣一來經濟內將不會出現通脹壓力,二來經濟仍增長過慢,簡單而言無加息需要。

這個理論某程度可解釋,為何美國通脹仍然疲弱,及聯儲局為何一再拖延加息。但當然,再想深一層的話會出現兩個問題:

1) 是否要到Interest Rate Gap 等於零才可以加息?

這問題複雜,但簡單的答案是「非也」。因為Milton Friedman曾指出,貨幣政策效應傳遞需時,有所謂的「Long and Variable Lag」。如果Interest rate gap消失才收緊貨幣政策,可能太遲,令經濟過熱。這正是聯儲局官員目前看法分歧的地方。

2) 自然利率的估算信得過嗎?

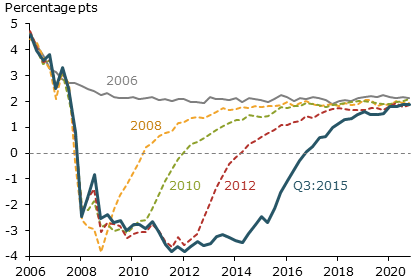

這也是個難答的問題,但以近績來看我們要小心看待這些估算,因為自金融海嘯以來同一模型推算的自然利率估算幾乎未對過,持續多次進行修正。

作者解釋金融海嘯帶來的傷害,持續高於預期,令推算難以掌握實況。這個情況不少學者都擔心,模型推算的合理加息時間,可能因為模型高估自然利率,令加息過早推行,將經濟推回衰退。這推論,為反對加息一派的一大論據。

結論

結論就是看不透十二月聯儲局會否加息,可以說的是美國有加息的本錢,但經濟不確定性太高,遲才正式加息,但加息幅度及速度急些,可能會是較好的選擇。

(但當然,聯儲局不會理會我的想法啦~~ )

參考文章 : 《Why So Slow?》