最後更新日: 2024年04月12日

《Bubbles for Fama》係近年股市泡沬研究嘅重要作品,Robin Greenwood、Andrei Shleifer及Yang You三位學者指研究嘅起點,係回應諾獎得主Eugene Fama對「泡沬」學術研究嘅疑問:

“For bubbles, I want a systematic way of identifying them. It’s a simple proposition. You have to be able to predict that there is some end to it. All the tests people have done trying to do that don’t work. Statistically, people have not come up with ways of identifying bubbles.”

三位學者就利用美股自1928年以來各行業分類指數嘅回報表現,黎測試股市回報可唔可以達到Fama對泡沬嘅要求。

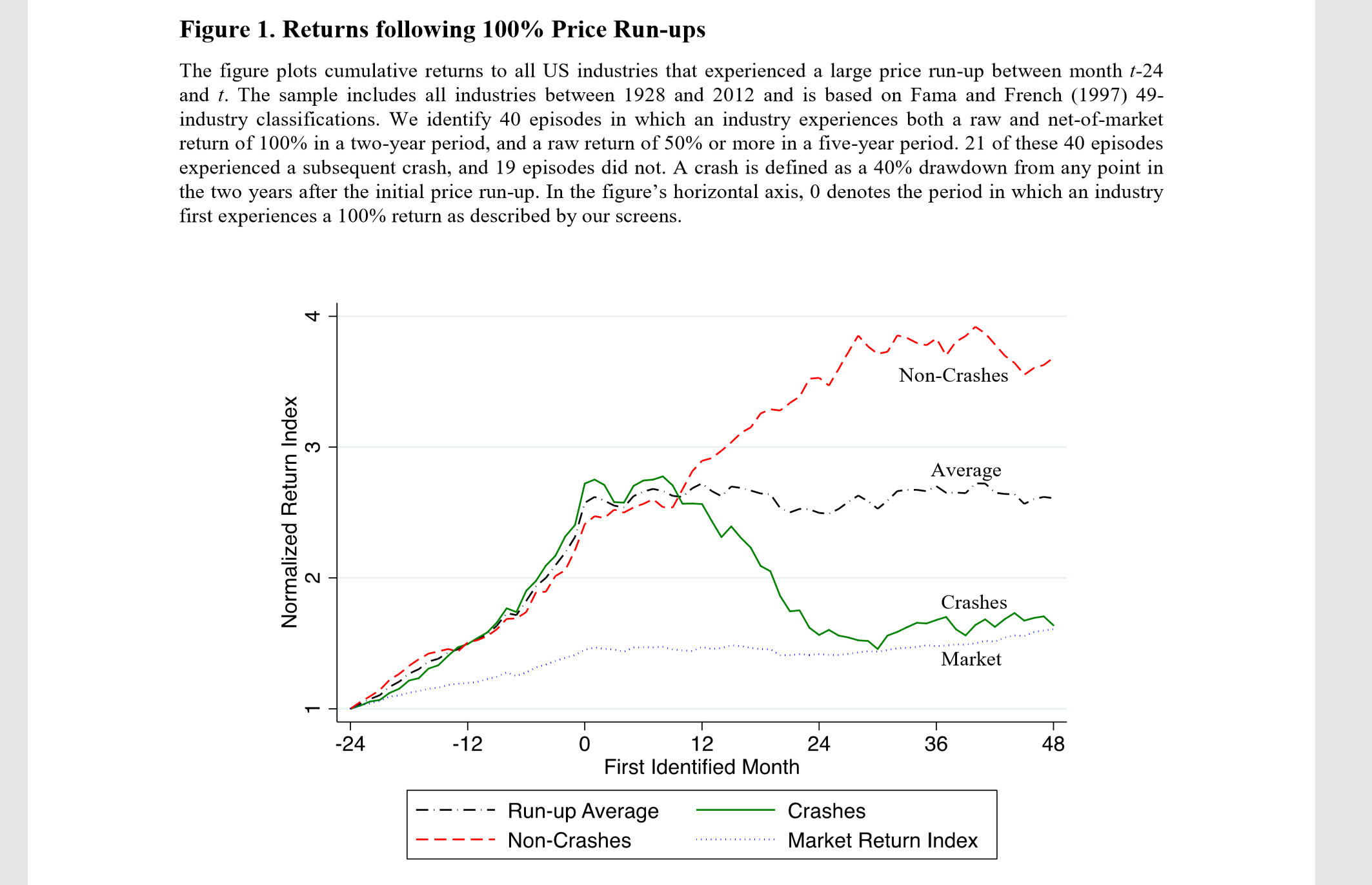

用行業分類就係要令樣本多啲,而研究要觀察嘅就係當指數急升之後嘅表現。急升嘅定義頗嚴謹,首先要最近兩年升幅超過100%,同時亦要係過去五年有50%嘅回報;呢個雙重要求係用黎減低「急升」內錯誤計及大跌市後嘅反彈浪嘅機會,因為反彈唔算係「泡沬」。

係1928年至2014年之間一共40次行業指數錄得100%數或以上嘅回報。40次一倍升幅中,有21次係急跌收場,另外19次就無急跌。急跌,三位學者定義為之後錄得40%嘅跌幅。

下圖就顯示呢40次美股急升之後嘅平均回報,可以見到100%升幅之後平均而言(藍虛綫)回報係持續橫向,即係股市急升唔能夠預測未來股市會出現急跌,即係「泡沬」市況之後唔一定爆。

呢個為Fama對「泡沬」現象係數據上能見度嘅質疑,提供一定支持。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》