最後更新日: 2025年11月20日

2025年更新: 經過多年嘅QE之後,各國央行都要重新思考Floor System嘅位置﹐而不少央行嘅選擇係進化去「需求主導」嘅Floor System ;而到底聯儲局會唔會採用呢個新嘅進化呢,關鍵就係佢點定位Standing Repo Facility呢個新嘅貨幣政策工具。

之前講過,聯儲局係金融海嘯之前一直係採用所謂嘅Corridor System(走廊式)利率制度;即係銀行同業利率(係美國制度下主要係講聯邦儲備利率)理論上可以係discount rate(走廊嘅頂)及零息下限(Zero Lower Bound,亦係走廊嘅地下)之間上落;聯儲局就會透過每日按儲備需求主動調整儲備供應,從而控制銀行同業拆息嘅水平與政策目標一致。

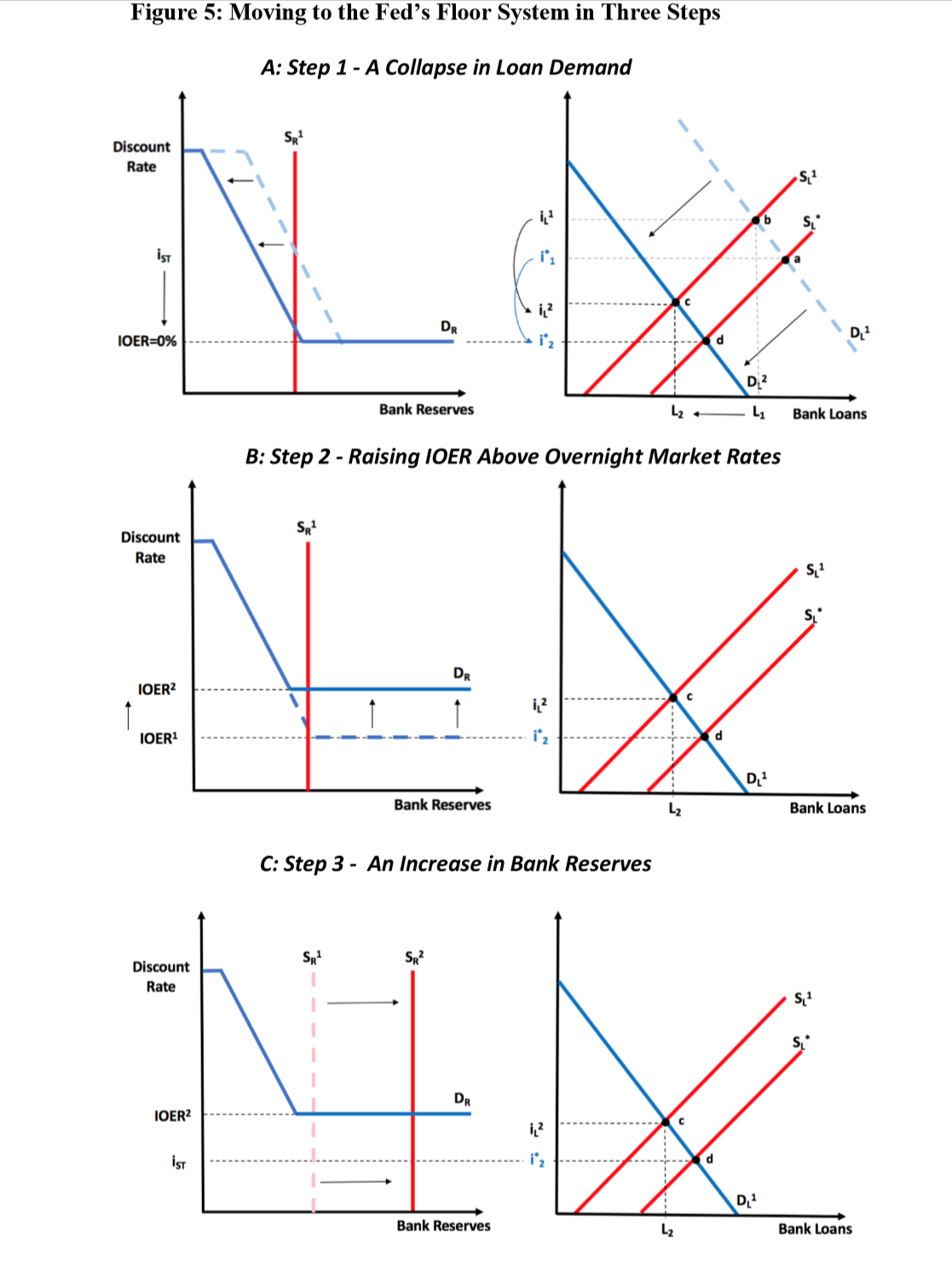

自2008年底聯儲局就改變左利率控制體系,走廊式調控不再,改為所謂嘅(Floor System)地板式。學者David Beckworth係佢嘅研究指出,聯儲局呢個利率制度嘅改變有三個原因促成。

第一個就係最直接嘅原因 — 聯儲局係2008年10月開始向銀行嘅多餘儲備支付利息,亦即係所謂嘅Interest on Excess Reserves (IOER)。

聯儲局容許銀行將錢單純閒置亦有利息收入,呢個安排某程度令銀行持有多餘儲備嘅機會成本下降。要知道銀行持有多餘儲備嘅成本,就係同一筆資金係銀行同業市場或貨幣市場外借時可以收得嘅利息收入;聯儲局向銀行嘅支付IOER,就令持有儲備嘅成本由(貨幣市場利率),變成(貨幣市場利率減IOER)。

若然IOER與貨幣市場利率相同,或者IOER高於貨幣市場利率,就即係持有多餘儲備嘅成本係零,銀行就會有極大動機去持有更多儲備。

係儲備市場供求圖表上,支付IOER呢個制度改革,就會將令儲備需求曲綫下方變平嘅利率水平,由以往嘅零息下限改變為IOER。因為若果銀行外借儲備時嘅利息收入低於IOER,銀行會寧願放錢係聯儲局收取零風險利息,因此IOER理論上成儲備需求曲綫嘅底部。(下圖二)

係2008年除左IOER唔再係零息呢個改變之外,亦有金融海嘯及量化寛鬆(QE)兩個因素,進一步確立聯儲局嘅新利率制度。

係上圖一可以見到,金融危機令貸款需求大減,就同時令銀行對儲備嘅需求減少(因為儲備可用作貸款嘅安全網);另一方面,QE實際上係聯儲局大量增發儲備去買入銀行手上嘅國債及MBS,所以儲備供應係呢段時間急增。兩個行動就將儲備供求交叉點由以往處於儲備需求曲綫右向下斜嘅區域,推向儲備需求曲綫扁平嘅區域。

供求係儲備需求曲綫扁平嘅區域交叉又有咩特別呢?以往聯儲局係Corridor System係透過實時增減儲備供應,即係將供應曲綫左右移動黎控制聯邦儲備利率;但當係需求曲綫扁平嘅區域交叉時,可以見到左右移動供應曲綫對利率係毫無影響。

換個講法,係新制度下聯儲局嘅儲備供應量同聯邦儲備利率控制兩項決定正式分開為二,唔一定互為影響。呢個制度嘅好處就係容許聯儲局長時間採用QE作為經濟刺激工具,儲備量可以大幅增長﹐但聯儲局仍可以對儲備利率有獨立控制力。呢個亦係今次加息週期中,聯儲局可以升加息,後縮減資產負債表嘅原因。

係呢個所謂Floor System下,控制息率嘅工作就交左俾IOER(及所謂嘅ONRRP)。呢兩個利率嘅詳情在此不細談啦,有興趣可以細看幾年前呢篇舊作。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》