最後更新日: 2024年04月12日

長短債息差通常都係正數,其中一個簡單原因係,長債孳息理論上係由一連串嘅未來短債孳息推演出黎,咁係正常嘅經濟環境下通脹,傾向會維持穩定或者穩步上揚,咁就會令未來嘅短債(名義)息率應該會較現水平相約,或者愈黎愈高;再加上市場要補償持債人預先買入長債所承受嘅風險,因此長債息率正路黎講都係要高過短債。

如果短債息率高過長債,一個理解方向就係市場預測就係未來會出現嚴重通縮,甚至經濟環境預料會持續轉差,因此孳息曲綫反轉被視為一個衰退嘅預測指標。

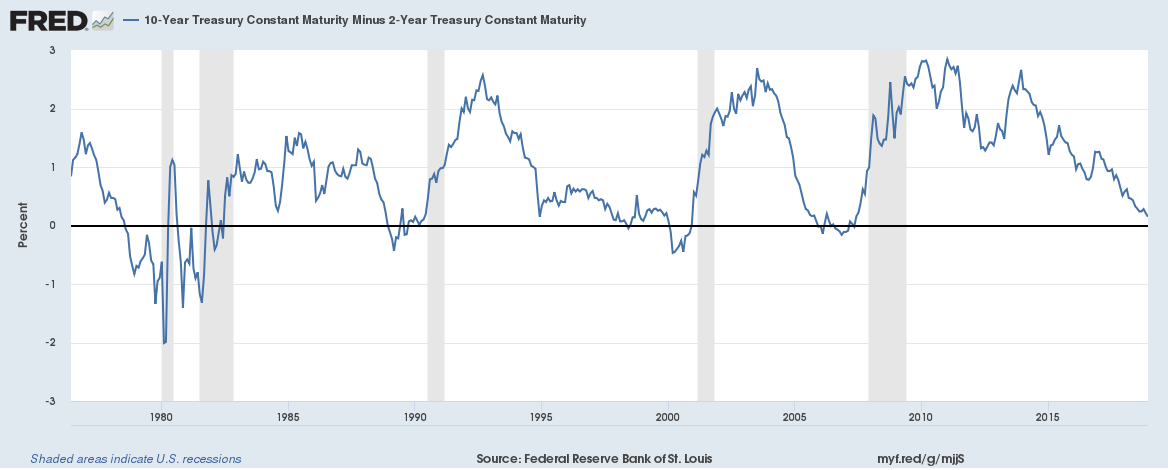

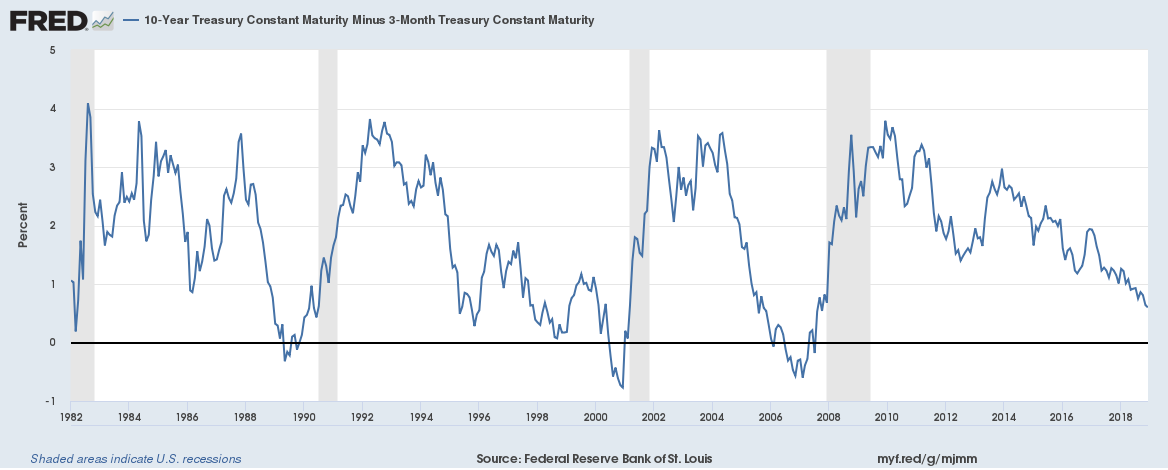

係美國現代每次衰退之前,都出現孳息曲綫反轉嘅情況。例如下圖就係一個常用嘅孳息曲綫替代指標 — 十年期國債孳息同兩年期國債孳息差距。差距愈細,代表孳息曲綫愈來愈平。 可以見到係70年代中以黎每次美國衰退(圖中灰色區域)之前嘅一至兩年,都會錄得10年同2年期孳息差距見負嘅情況。

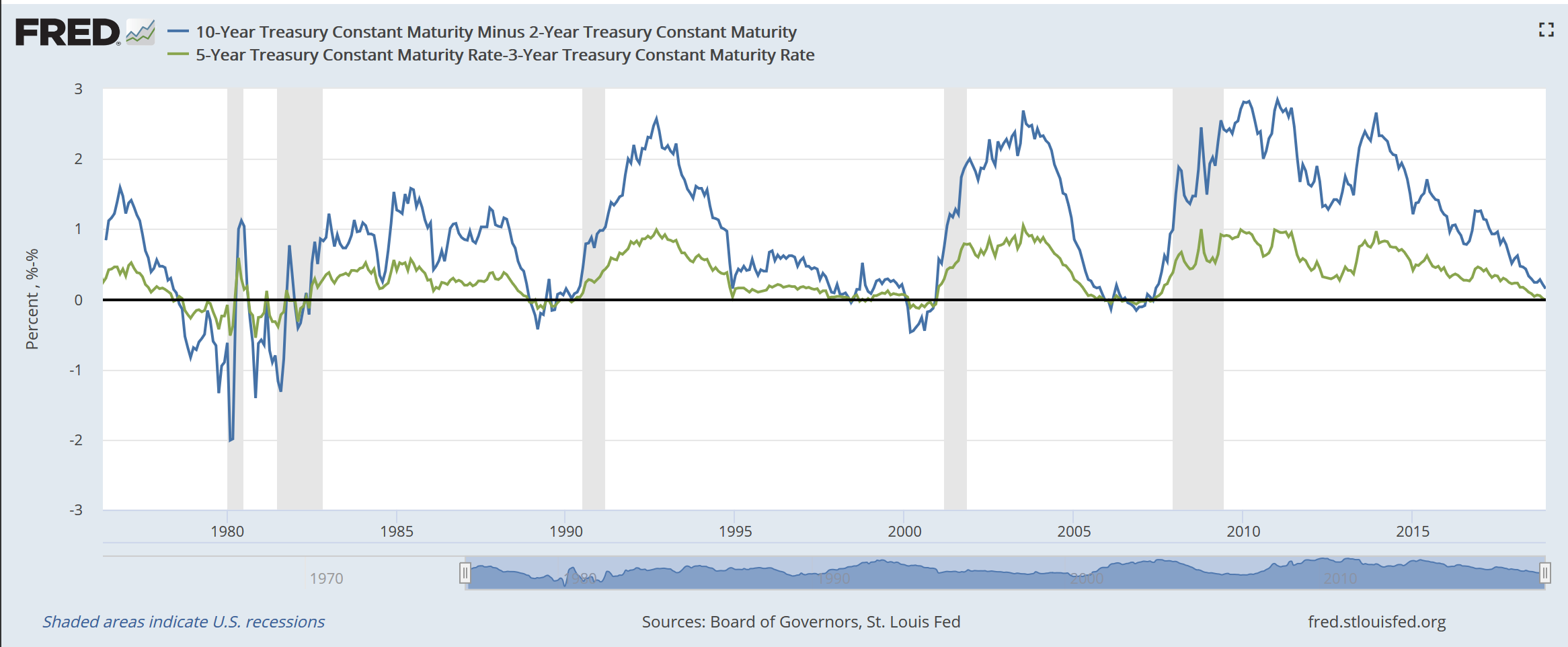

最近(2018年12月初)錄得嘅孳息曲綫反轉,係出現係5年同3年國債孳息差之上。下圖綠綫就係5年同3年國債孳息差嘅歷史走勢:

呢段孳息曲綫反轉對衰退嘅推測都唔低,而且一般同10年減2年息差嘅走勢相近,不時會一齊見負。

孳息曲綫反轉可以係因為短息升,亦可以係因為長息跌,甚至兩者同時出現。

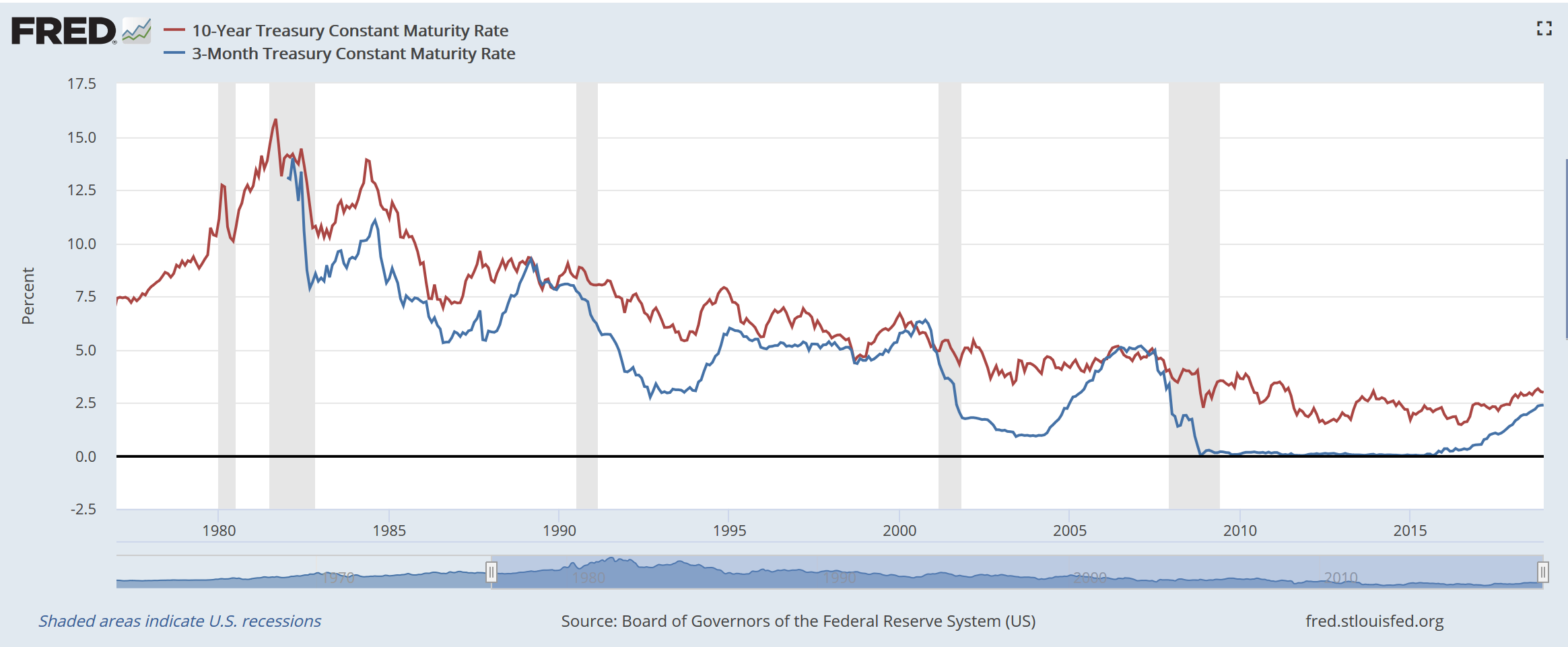

不過,幾次衰退之前通常都係短息升,但長息就橫向或者升得相對慢,而短息追上長息。亦因此,其中一個解釋孳息曲綫對衰退預測力嘅講法,係聯儲局係加息週期壓低經濟增長,但出手太重最終引致衰退。

而最近呢一輪嘅孳息差距收窄,亦係因為短息升幅明顯急於長息所致。

最多人留意嘅問題係,咩年期嘅息差預測力最高?就呢個課題,其實過去一年聯儲局與三藩市聯儲銀行嘅研究員先後刊出左四篇研究網誌討論,而佢地嘅意見都唔係太一致。

首先,10年減2年嘅息差嘅衰退預測力雖然高,但三藩市聯儲銀行嘅研究員Michael D. Bauer同Thomas M. Mertens 就指,經濟學者較常用10年期與3個月期嘅國債孳息差距,作孳息曲綫反轉指標,因為有研究顯示呢個息差有相當強嘅衰退預測能力。

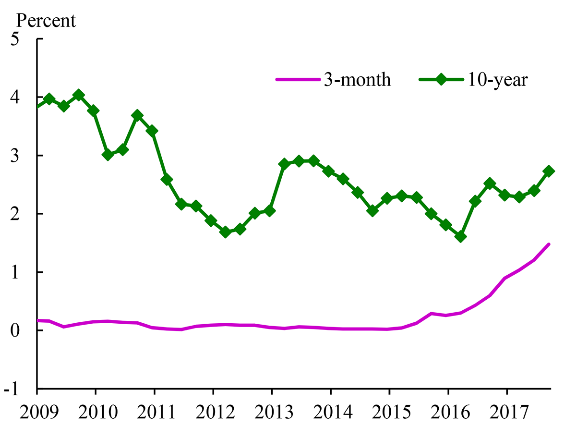

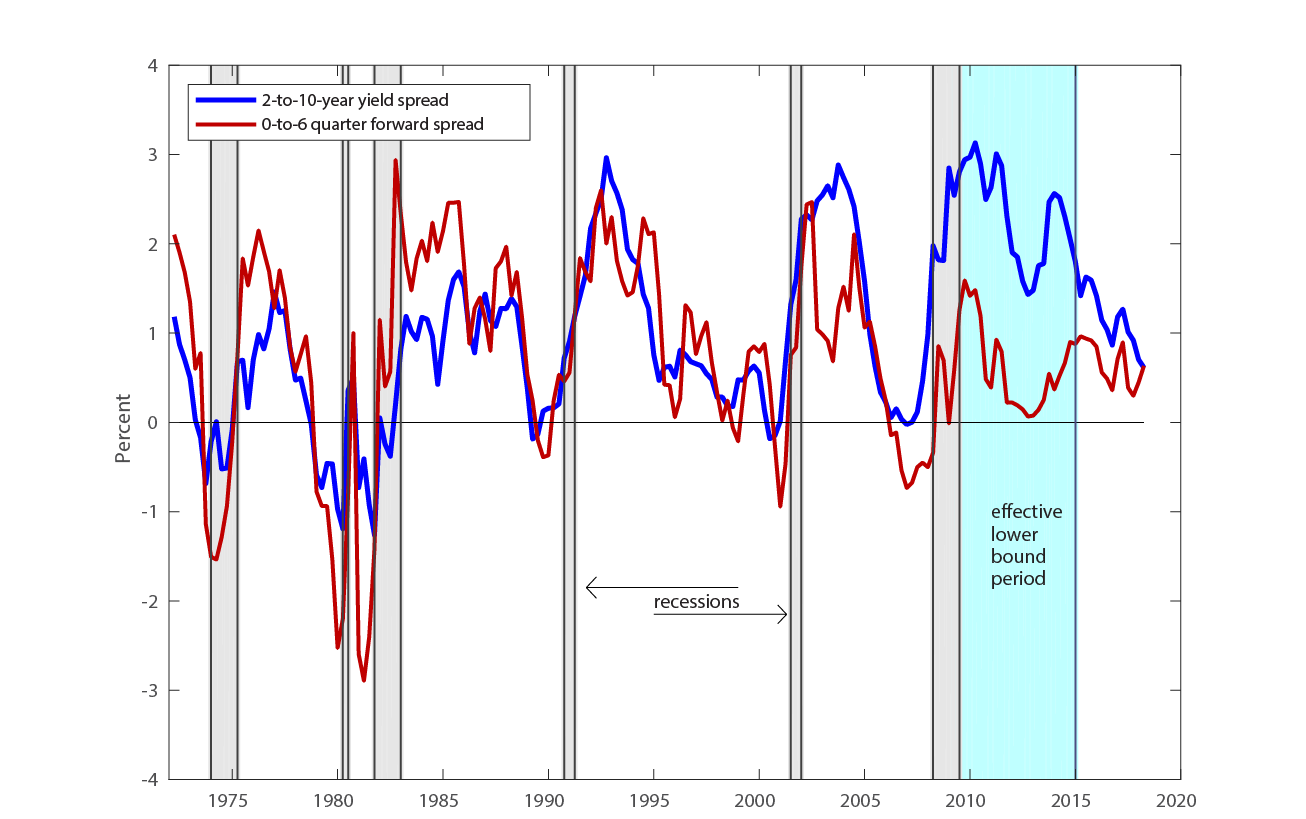

不過,兩位研究員Eric Engstrom and Steven Sharpe係聯儲局嘅網誌上提出另一個講法,指孳息曲綫反轉只係衰退前嘅表徵,短息升幅過急先係衰退嘅成因同先兆。

所以兩位研究員提出採用6季之後期貨利率預測減3個月年期利率嘅息差,期貨利率係反映市場預計6季之後個短綫利率係幾多,用呢個預估數字減去3個月孳息,就可以推算出市場對未來短息嘅預期,呢個孳息差距見負就即係市場預計6季內利率會由升轉降,亦即係孳息曲綫反轉理論上會反映嘅預期。

上圖紅綫就係呢個「期貨短期息差」(Near-Term Forward Spreads),可以見到佢嘅走向同10年減2年孳息差相若。

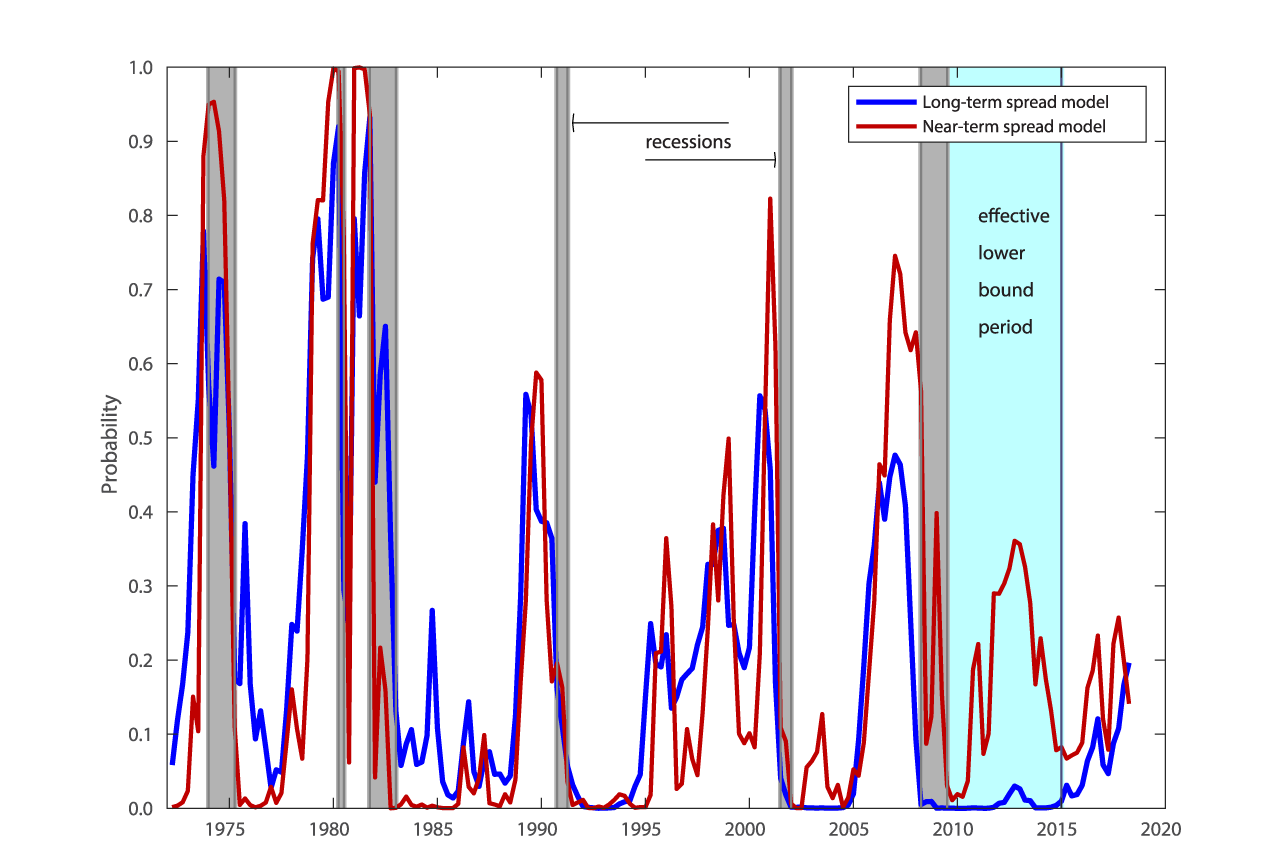

兩位研究員用歷史數據計算出「期貨短期息差」以往嘅衰退預測機率,下圖可以見到呢個短綫息差指標係衰退前,往往較10年減2年期息差顯示出較高嘅衰退機率,因此兩位研究員認為呢個短息指標更有前瞻性。

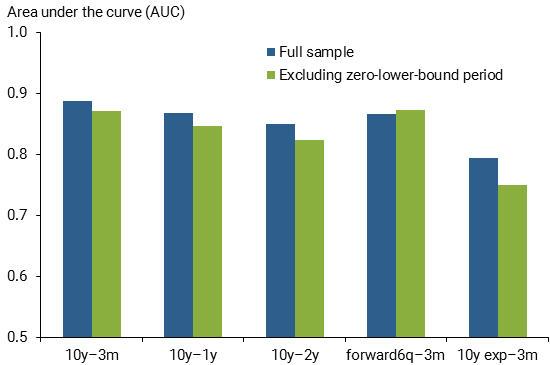

不過,Michael D. Bauer同Thomas M. Mertens 隨後係另一篇網誌試用Area under the curve(AMC)呢個模型,統計幾個年期息差對衰退嘅預測力,結果雖然都顯示「期貨短期息差」嘅預測能力高過10年減2年,但亦發現10年減3個月嘅息差嘅預測力先係最高。

上圖forward6q-3m 為「期貨短期息差」,10y-3m為10年減3個月息差,而10y-2y為10年減2年息差。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》