最後更新日: 2024年01月23日

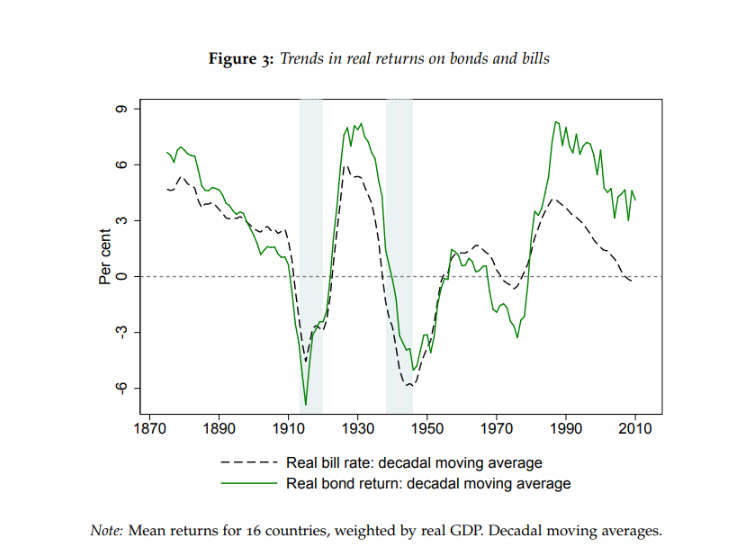

Òscar Jordà、 Katharina Knoll、 Dmitry Kuvshinov、 Moritz Schularick同 Alan M. Taylor 嘅研究The Rate of Return on Everything, 1870-2015顯示,金融海嘯後的實質利率水平,其實在歷史上並唔算特別低,例如在一戰、二戰及1970年代都先後錄得一段時期的負實質利率。

另一個重點是上述數據,與Larry Summers近年提出的Secular Stagnation(恆滯理論)有少許關連。

恆滯理論 — Secular Stagnation│經濟關鍵字

廣告

恆滯理論指美國甚至全球出現長期需求不足問題。因為全球人口老化、科技增速放緩等因素帶動下,人民開始過度儲蓄,並減少作實體經濟投資,出現儲蓄(Saving)長期高於投資(Investment)的趨勢,令均衡實質利率(Equilibrium Real Interest Rate)跌至負數。

惟上述數據顯示,相似的長期實質利率下跌先後在1870年至一戰前,及1970至80年代;因此,所謂的恆滯可能並非太異常的情況。

詳細資料:

The Rate of Return on Everything, 1870-2015

NBER Working Paper No. 24112 Issued in December 2017 NBER Program(s):Asset Pricing, Development of the American Economy, Economic Fluctuations and Growth, International Finance and Macroeconomics, Monetary Economics This paper answers fundamental questions that have preoccupied modern economic thought since the 18th century. What is the aggregate real rate of return in the economy?