最後更新日: 2024年01月23日

談及Deleveraging(去槓桿),相信一般都會假設是與增加負債完全相反的過程,即是在經濟增長時借錢較多的人,一般相信在經濟整體進行Deleverage時還債減債的幅度亦會較多。但St. Louis聯儲銀行的研究員新一份《Economic Synopses》中指,這假設可能不太正確。

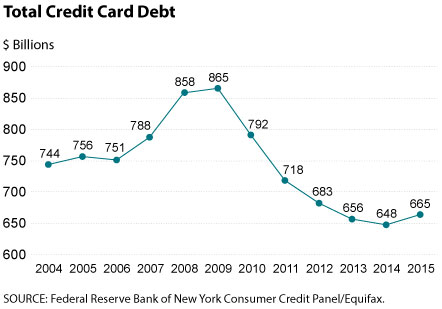

研究員討論的為美國人的信用卡借貸數據,可以看到在2004至2008年間信用卡貨款顯著上升,增幅為1140億美元;但增長於2009年見頂,而2008年至2015年信用卡貸款額大幅減少1930億美元,Deleveraging的情況相當明顯。

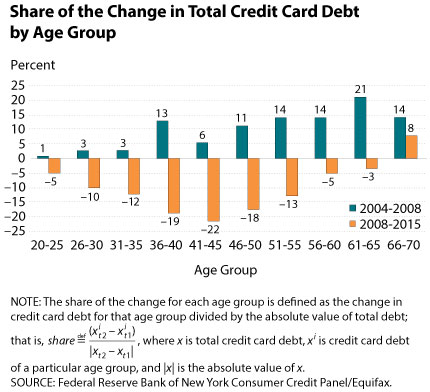

但如果將信用卡貸款增長(及減少)的幅度分開不同年齡層觀,就會在新發現。

👀Advertisement👀

藍綠色棒為2004年至2008年的信用卡貸款增幅:

- 可以見到增幅主要集中在56歳以上人士,他們佔去信用卡貸款增長中近一半的增長。

橙黃色棒代表2008年至2015年間信用卡貨款減幅:

- 可以見到減債的人士主要集中在46歳以下,他們佔去期內減債總額的68%。

- 66-70歳人士則為期內唯一信用卡信貨金額有增長的年齡層。

可以見到,在金融海嘯前最積極增加信貸的一群,並非減債最積極的一群。

研究員指出,增加信貨的速度並非準確的減債速度指標,就業前景的可測程度才是。

- 46歳以下的一群減債更積極,正是因為他們的職業生涯向上流的前途被金融海嘯打斷了,迫使他們要減開支、減債及增加儲蓄。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》

🚨Advertisement🚨