最後更新日: 2024年01月23日

近期有關希臘務問題的爭議再興,IMF與德國為首的歐元區仍就應否為希債減債有爭議。歐元區經濟智庫Bruegel就刊出一篇新網誌,探討希臘債務目前的兩大核心問題 :

希臘是否真的能在2018年達成Primary Surplus 3.5%?

希臘又是否需要減債?

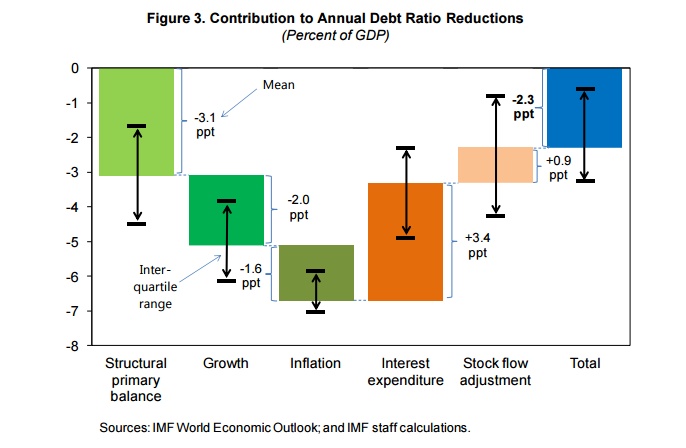

就Primary Surplus達GDP 3.5%的問題,Bruegel的研究員引述IMF2013年發佈的研究指,其實歷史上不少負債嚴重的國家,在中長期仍能維持Primary Surplus達GDP 3.1%,並能藉以降低負債比率。

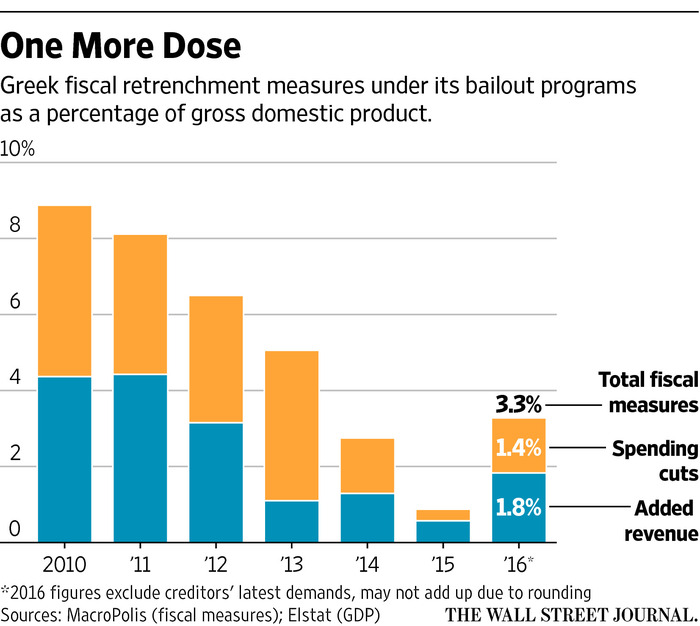

所以研究員認為,IMF目前向歐元區提出應將Primary Surplus的目標降至1.5%,是過低的門檻,2.5%可能更為合理。但研究員指出,最重要的問題是時機,希臘過去六年已經推行了全球最嚴苛的經濟緊縮,現時能否再負擔進一步緊縮才是大問題。

下圖為WSJ就過去六年希臘緊縮政策規模所做的圖表。

所以Bruegel研究員都建議歐元區可考慮推遲進一步的緊縮,更好是將緊縮的規模與GDP增長率掛勾,避免對經濟復甦帶來過大的壓力。

這帶到另一問題,減不減債?

Bruegel的推算指出,就算希臘可達到3.5% Primary Surplus,再加上每年GDP平均3.7%這個不太可能的理想假設(下圖深藍綫),希臘的負債比率到2025年都只會下跌到120%。

如果以較合理的2.5%Primary Surplus加上2.7% GDP增長計,到2025年仍會有140%的負債比率。

研究員指出,就算希臘在2018年Primary Surplus成功達3.5%,其實2020年開該國有援助款項要清還,即是希臘需要發新債去融資;但以現在的推算,就算希臘能重返國債市場,亦可能因負債比率過高而要面對高息,即到時要以高息債冚低息援助還款,情況未許樂觀。故此,研究認為要真正解決希臘的債務問題,值得考慮更多債務寬減。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》