最後更新日: 2024年01月23日

買樓好過炒股這個結論,是來自新研究《The Rate of Return on Everything, 1870-2015》嚴謹地整理出的各項實質投資回報數據。

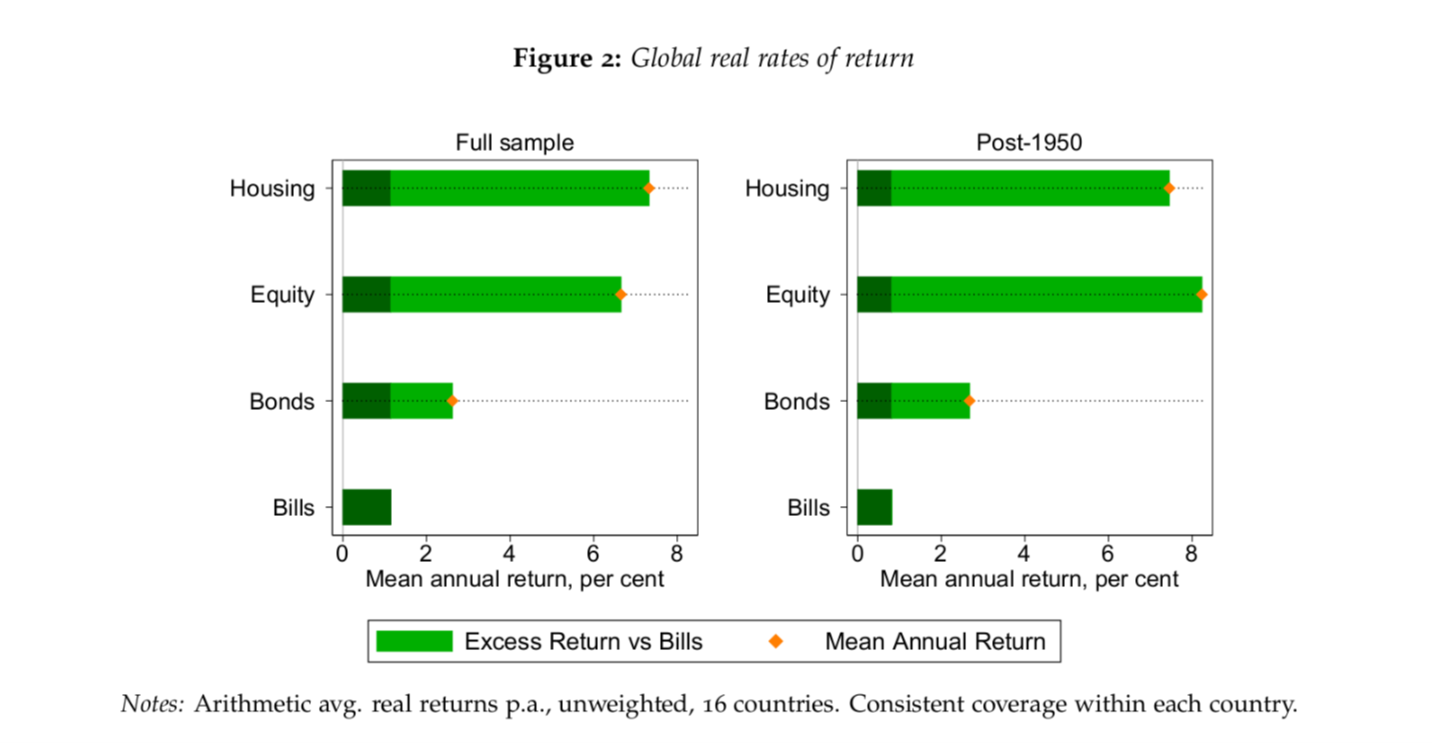

以下的圖左,就是由研究員Òscar Jordà、Katharina Knoll、Dmitry Kuvshinov、Moritz Schularick及Alan M. Taylor統計的四項投資,在16個成熟經濟體於1870年至2015年間的平均回報。

可以見到,投資在物業的平均年度實質回報,較股票投資的微微高0.16個百分點。

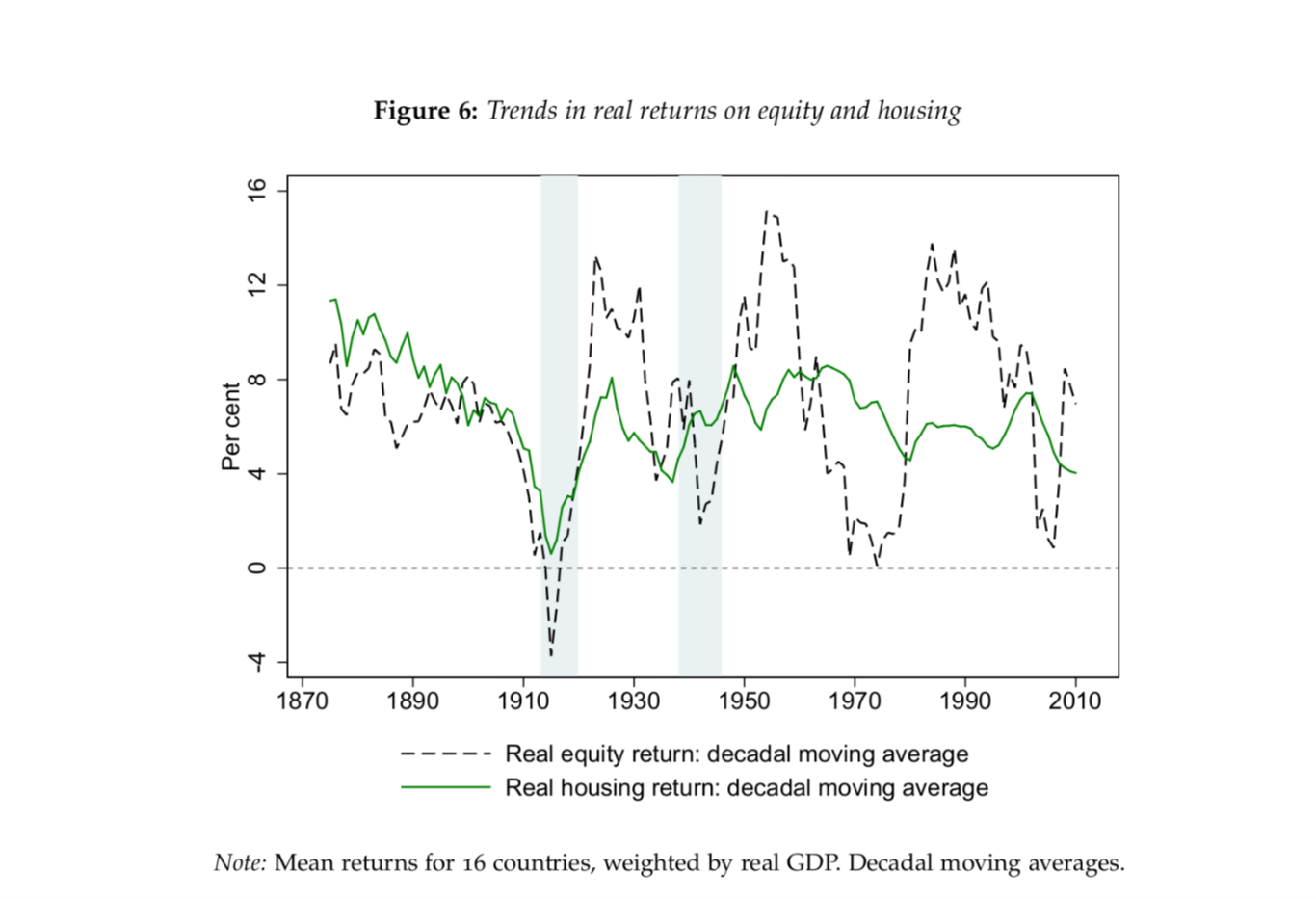

不過右面的圖顯示,如果只計1950年之後的情況,股票投資平均年度實質回報高物業投資的84點子。所以,會唔會有機會股票投資係近代變得較高呢?

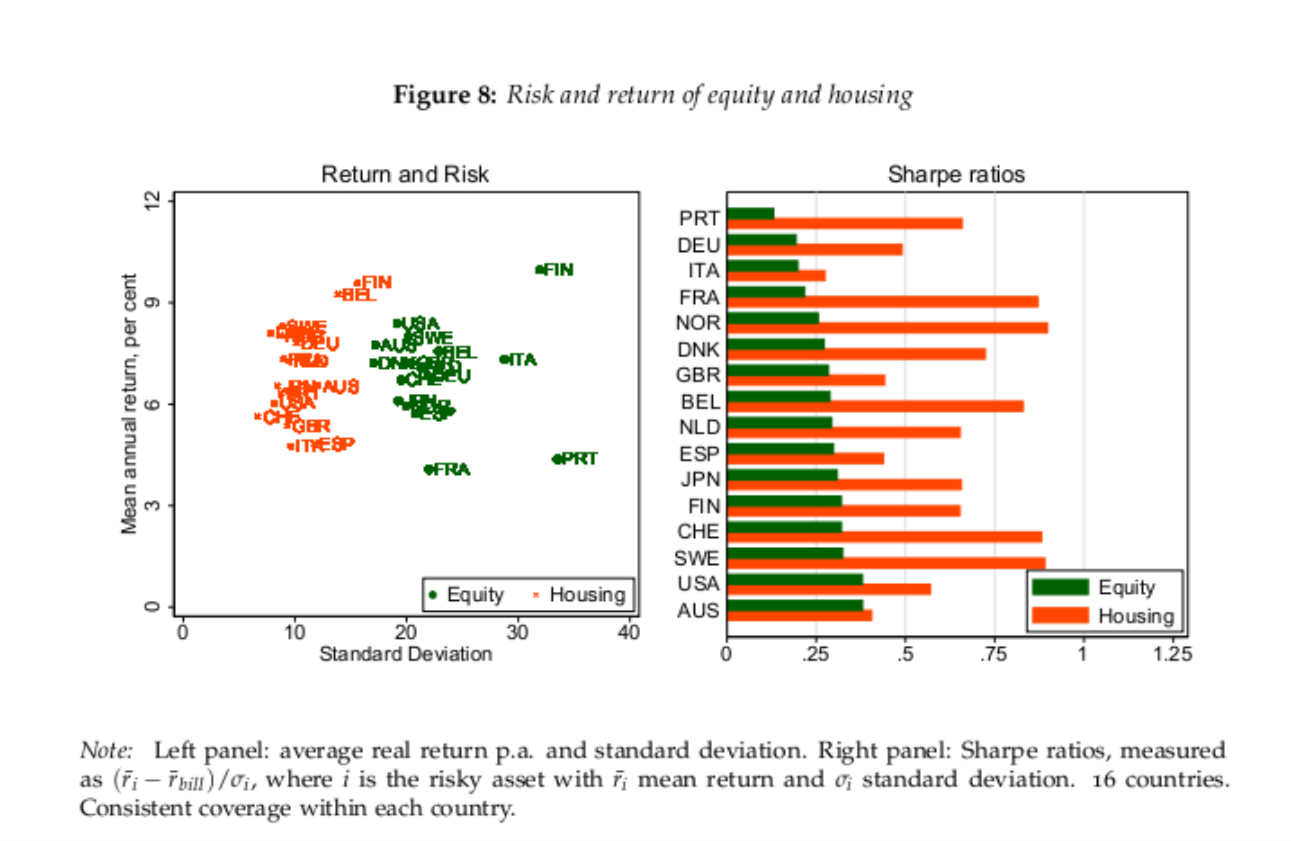

其實上述討論並未提及比較回報時的一個重要因素 — 風險。在1870年至2015年間,股票投資回報的standard deviation高達21.94,而物業回報的則只有9.98。如果只計及1950年後,股票的standard deviation更升至24.2,而物業的則降至8.88。

換言之,股票投資回報遠較物業投資波動,而其高回報要用來補償其高風險。如果以每一個單位風險(standard deviation)可得到的回報(亦即是所謂的Sharpe Ratio)計,可以見到買樓的實質回報係遠高於買股票,見下圖。

上面呢個圖亦見到,買樓回報高於買股票這結論,係通用於16個研究國家樣本的,某程度可以講,呢個係全球現象啊。

(更新:由於不少讀者對上述研究結果有疑問,因此我特意寫多篇有關研究方法的討論,同埋訪問左Alan Taylor回應流動性嘅量度問題。大家可以去睇睇。)

經濟學實證:買樓好過炒股 — 後續解釋 | 經濟學討論 | Econ記者

之前都寫過這個研究對實質利率長期走向的討論,有興趣可以睇埋:

所謂嘅「Secular Stagnation」其實可能好正常 | 經濟學討論 | Econ記者

[…] 之前篇《經濟學實證:買樓好過炒股》收到唔少讀者嘅回應,當中包括對研究的質疑,例如認為研究沒有足夠考慮到買樓同買股票嘅分別。我希望係今次呢篇文章,就補充一下研究入面有關兩個回報率的可信性,及幾位學者對結果進行過的核實程序。 […]

[…] many of the readers in my recent Chinese post about this research has voiced their cautions about using this result too literally. As Noah has mentioned in his post, […]