最後更新日: 2024年01月23日

週日BIS公佈新一份《Quarterly Review》,傳媒主要集中報道當中有關負利率的專題《How have central banks implemented negative policy rates?》 ,特別是文中有關負利率的風險的討論。

但其實該專題對負利率的風險討論相對較少,更多的討論集中在現行幾個實行了負利率的央行,現行的運作機制及初步觀察到的效應,對負利率政策有興趣但認知不多的朋友,這會是一篇頗不錯的入門文章。

而本文就會以BIS專題作基礎,介紹一下歐央行的負息政策機制。

簡述歐央行三大利率

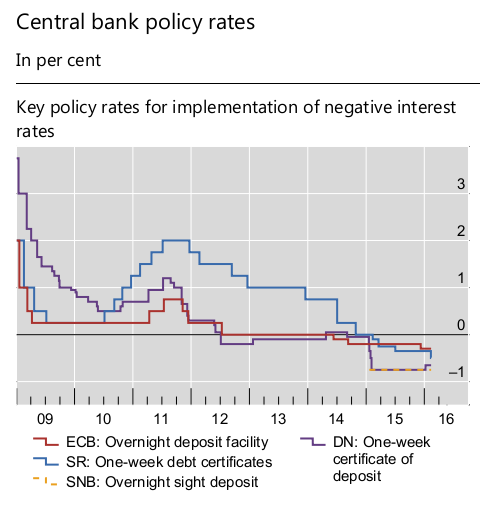

先要知道各個央行的負利率政策所採用的「官方利率」,其實並不全部一致,從上圖可以見到歐央行的負利率應用於「隔夜存款工具(Overnight Deposit Facility),但丹麥及瑞典的負利率則主要應用於「7日期存款證(One-week certificate of deposit)」之上。兩者何分別?這要從各國的貨幣政策工具的異同說起。

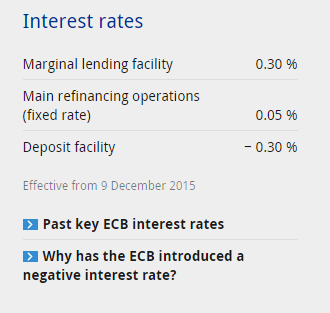

在歐央行的網站上,各位是可以見到上圖這個表,這表中所列的就是歐央行三個主要政策利率。

Marginal Lending Facility(MLF)為歐央行向區內銀行提供的應急借貸工具,銀行只需持有有效的抵押品就可向區內央行以歐央行訂立的利率(現為0.3厘),借取隔夜資金。如果要以美國貨幣政策來理解,這借貸工具的效用與Discount Window(貼現窗)相似,作用都是為隔夜利率市場設定上限。

Main Refinancing Operations (MRO)則為歐央行每週一次,向區內銀行進行定期七日逆回購時會使用的指定利率,這為歐央行作公開市場操作時的主要工具,用以調控區內銀行體系內的流動性,亦可以說這是正常貨幣政策操作時,歐央行用以調控銀行資金成本的主要工具。而近年在新聞上多聽到的LTRO(Long Term Refinancing Operations)則實為MRO的超長年期版,逆回購年期由7日變為3個月(但有需要時會推出最多48個月),作用都是調控貨幣供應及銀行較長年期的融資成本。

上述兩個歐央行利率,都無出現負利率,真正的負利率出現在Deposit Facility(DF,存款工具)之上。央行存款工具容許區內銀行將資金向以隔夜借貸形式放在央行,這個利率可以為隔夜利率市場設定下限,情況有如之前此文探討的美國貨幣政策工具中,IOER(Interest on Excess Reserve)的功用。

補充一點,在歐央行體系下銀行按監管要求的儲備是可收取MRO利率,只有Excess Reserve才「收取」DF利率,換言之歐央行是監管要求內的儲備,無須承擔負利率。

從上述這個討論,可以見到歐央行的負利率政策,目前只應用於隔夜利率市場,即是歐央行主要透過拉動銀行體系內流動性最高的資金成本至負數,以求將資金擠離隔夜利率主導的貨幣市場,希望帶出所謂的Portfolio Effect,透過將資金引導至較高風險投資,希望拉動消費投資,藉以帶來通脹。

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》