Tag: 聯儲局利率制度

聯儲局呢一刻停止QT嘅壞處

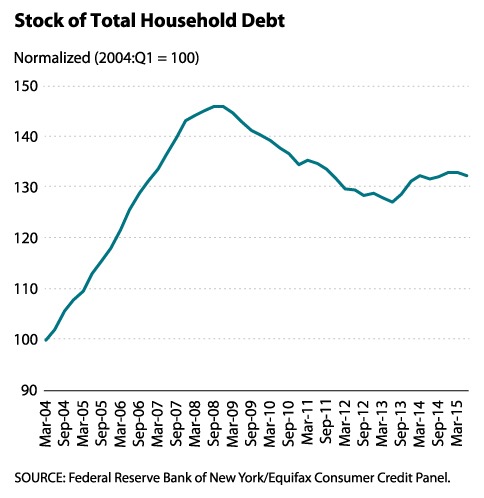

上次講到,聯儲局會打算喺今次會議後終止QT嘅一個原因,係貨幣市場入面嘅repo利率慢慢上移到接近聯儲局嘅利率上限;依家個講法係佢地為免再出現好似2019年嘅利率震盪,所以都係早啲停左QT免生支節。我亦都講到我係唔太同意今次就要停QT,因為對我黎講有啲早。

早定遲係相對嘅,咁相對啲咩呢?

就係睇大家對聯儲局所謂嘅「利率上限工具」有幾大嘅信心。

Standing Repo Facility 係咩黎?

Standing Repo Facility (SRF) 係一個相對新嘅聯儲局工具,喺2021年7月先正式確立為一個永久工具。SRF 令銀行可以通過repo協議,用高質嘅抵押品(例如美國國債) 去借取隔夜流動資金。好多人對呢個相對「低調」嘅聯儲局工具唔熟悉,但 SRF 好有可能好快成為美國央行最重要嘅利率工具。

央行貨幣政策體制下一個「進化」 — 「需求主導」嘅Floor System

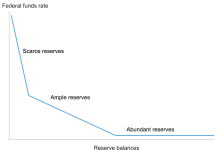

當QT將儲備帶到所謂嘅「充裕水平」(Ample Reserves)之後,聯儲局將會如何執行利率政策呢? 英倫銀行近幾年嘅試驗緊嘅「需求主導」Floor System (Demand-driven Floor System)可能係一個答案。

解讀聯儲局會議紀錄 – 縮減資產表嘅終局

之前寫左兩篇文講金融海嘯前同後嘅利率制度,收視好一般。相信好多讀者都唔明,無端無故做咩要寫啲咁技術性嘅文章。

事實係寫呢兩篇文,正正係為聯儲局12月嘅議息會議紀錄做準備,因為兩個利率制度之間嘅決擇,開始左右聯儲局係縮減資產表嘅決定。

聯儲局係金融海嘯後嘅利率制度- Floor System

自2008年底聯儲局就改變左利率控制體系,走廊式調控不再,改為所謂嘅(Floor System)地板式。學者David Beckworth係佢嘅研究指出,聯儲局呢個利率制度嘅改變有三個原因促成。

金融海嘯前嘅聯儲局利率制度 – Corridor System

係2008年以前,聯儲局採用嘅利率操控制度係叫做Corridor System(走廊式),即係話個利率理論上可以係一個區域內上落;而個走廊嘅天花係Discount Rate(貼現窗利率),地板就係零息下限(Zero Lower Bound),聯邦儲備利率(Fed Fund Rate)理論上可以係呢兩個利率之間升跌上落。