最後更新日: 2023年04月09日

在今年NBER研討年會上,其中一篇演講文章名為《Demystifying The Chinese Boom》,是由四位華人學者撰寫,討論有關中國樓市連年升勢。

NBER 2015 Xiong Interview 4.28.15 Sequence.02 from NBER on Vimeo.

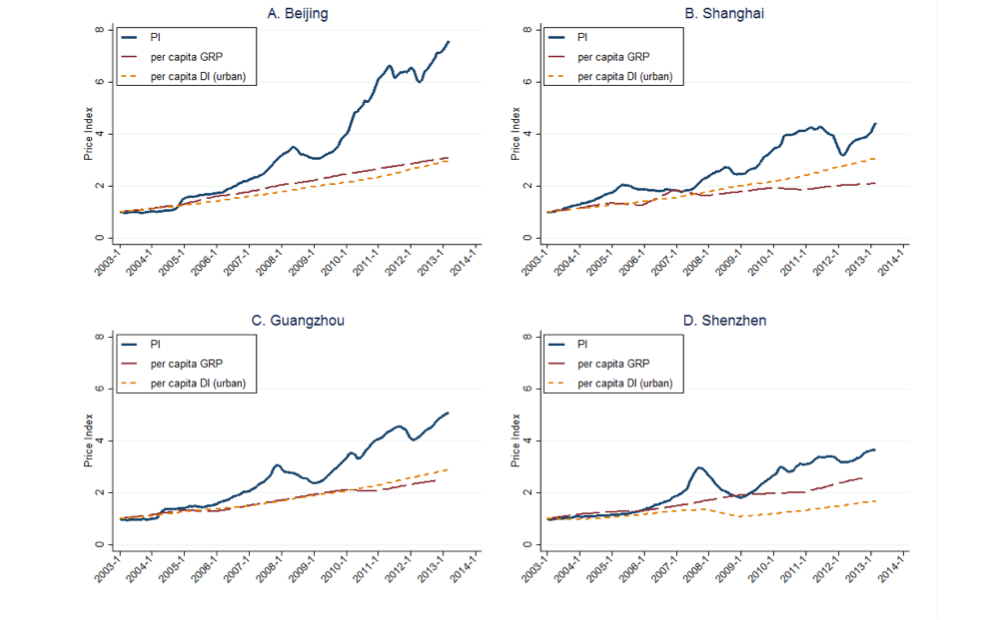

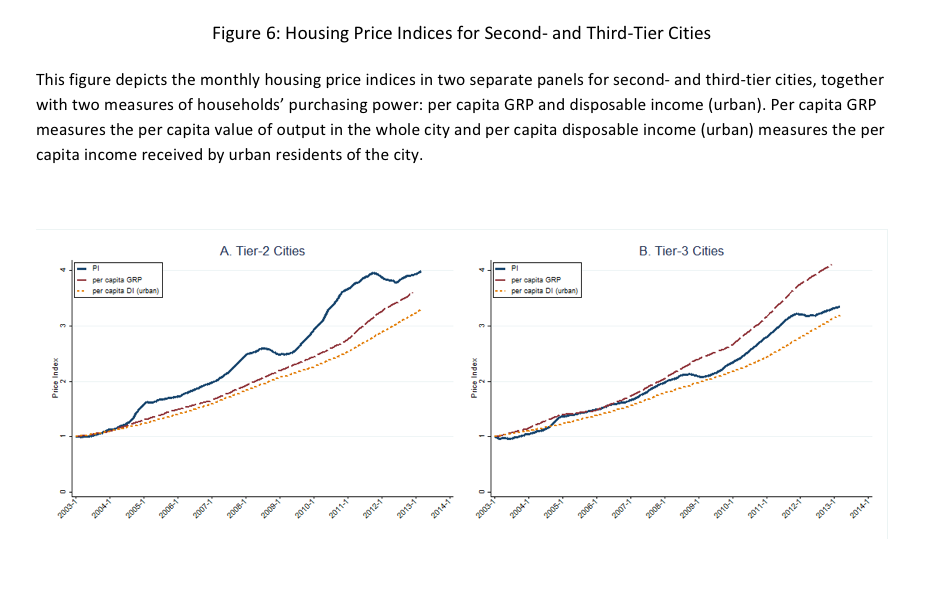

研究的重點,是為中國樓市建造一條樓價指數,因為如果沒有具一致性的樓價指數做基礎,就難以分析中國樓市的情況。研究得出的樓價指數分開一、二及三綫城市。先來一綫城市,所謂一綫城市就是下圖內的四大城市(北京、上海、廣州及深圳),而在2003至2013年間,整體一綫城市的樓價指數的年均升幅約為15.9%,而同期的居民收入升幅呢?如果以人均Gross Regional Product (GRP)計,年均增長「只有」9.4%,而如果以稅後收入(Disposable Income)計亦大同小異,年增9.3%。

簡單說,居民的購民力的升幅遠追不到樓價升幅,而以另一個角度看,一綫城市的樓價指數在10年間增加3.37倍(即由指數由1升至4.47),但同期GRP只有1.46倍的增幅(即指數由1升至2.46)。

你可能說:「有中國人的地方都是這樣的啦!」或者你等我報道完二三綫城市的樓價指數再說。

二綫及三綫城市的樓價指數,在該十年間分別年均上升16.8%及10.6%,而GRP及稅後收入,二綫城市年均上升13.4%及11.7%,三綫城市的則為15%及11.7%。即是說,負擔問題嚴重加劇的問題,主要在一綫城市。

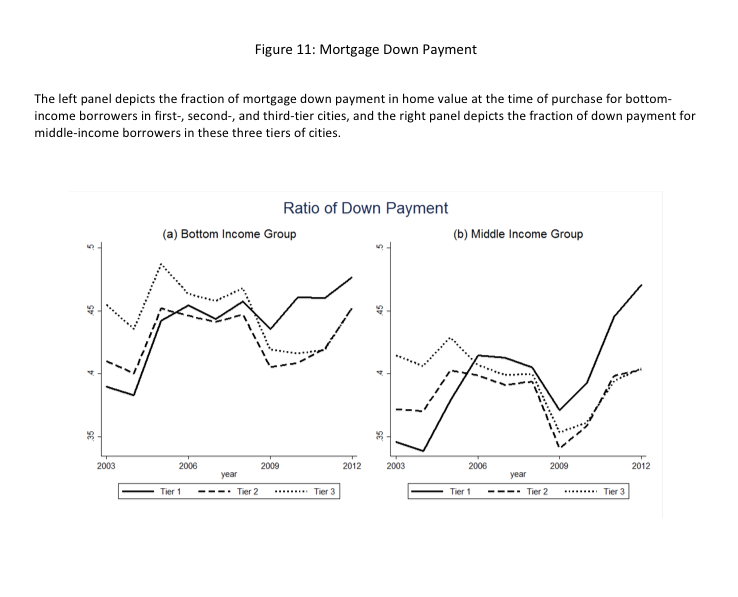

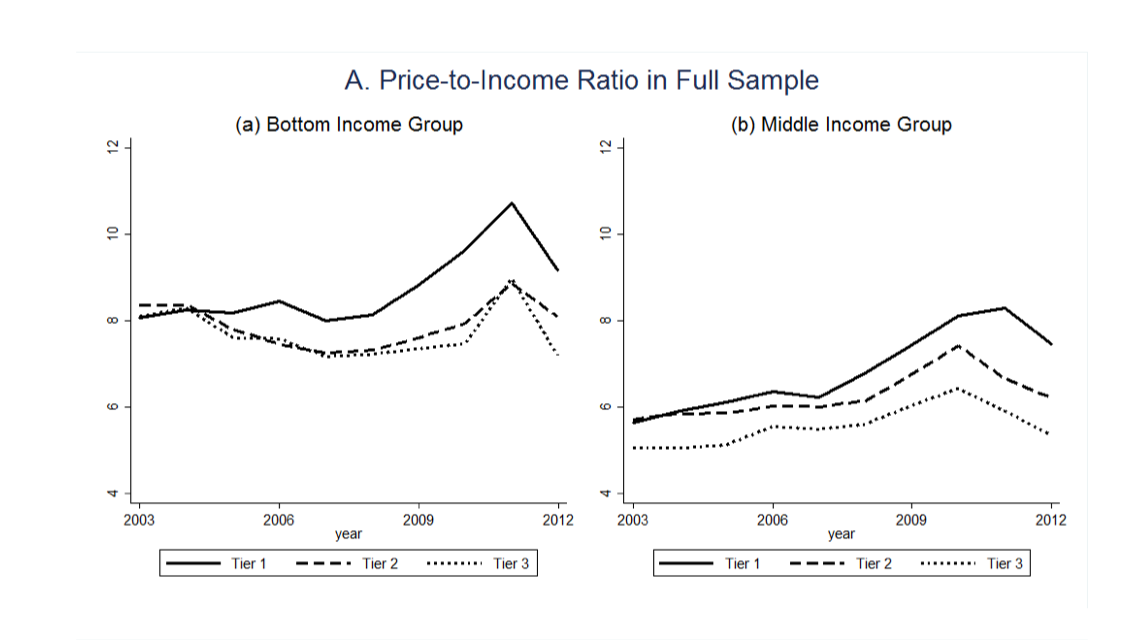

但當然,如果看樓價對收入這負擔比率,除了一綫城市急升這情況外,二三綫城市無急升亦不見得健康得到那裏。下圖為學者觀察不同收入水平的使用按揭買樓人士,其相應的負擔比率水平,左圖為最低收入10%人士的情況,右邊為最低收入45-55%,即中等收入人士的情況。

可以見到,一綫城市的低收入人士負擔,一度高至11倍,回落了仍留在9倍的水平,而二三綫城市的低收入人士則長期面對8倍左右的負擔水平。中等入士的情況相約,只是三條綫的水平都輕微下降了,如一綫城市的人士負擔在7倍左右上落。

國際標準的負擔水平是多少?作者引述了幾個事例,如2000年代美國的常見比率為3倍,而日本東京在1989年的比率為8.6倍(而相信大家知道,之後日本的樓價大跌。)

這是令人擔心的情況嗎?作者指,要擔心但未須過份擔心。一來,中國出現美國及香港之前遇過的負資產問題,因為大陸政府要求最少三成首期(部份時間及地區要求一度調高至四成),而下圖可見,低收入人士的首期比率更高(下圖左)。這表示樓價要平均跌四成半才會出現大規模負資產,或引發銀行大量產按揭相關壞帳,所以四位學者認為這方面不用擔心。(注意是學者講的,不是我!)

要擔心的是甚麼?是高樓價對收入比率背後意味着高收入增長可持續的預期,而高收入增長(上述的10%年均收入增長)預期是合理嗎? 全國增長都快保不了七,你說呢?這等如說,樓價下跌的機率不低,這是要擔心的地方。

當然,我知你看完會講:「下?香港情況嚴重好多啦」

我知~但中國樓市在外國有市場,所以觀察中國樓市有市場。香港? 這些極端例子除有特別的模型解釋,否則…..市場有限吧….

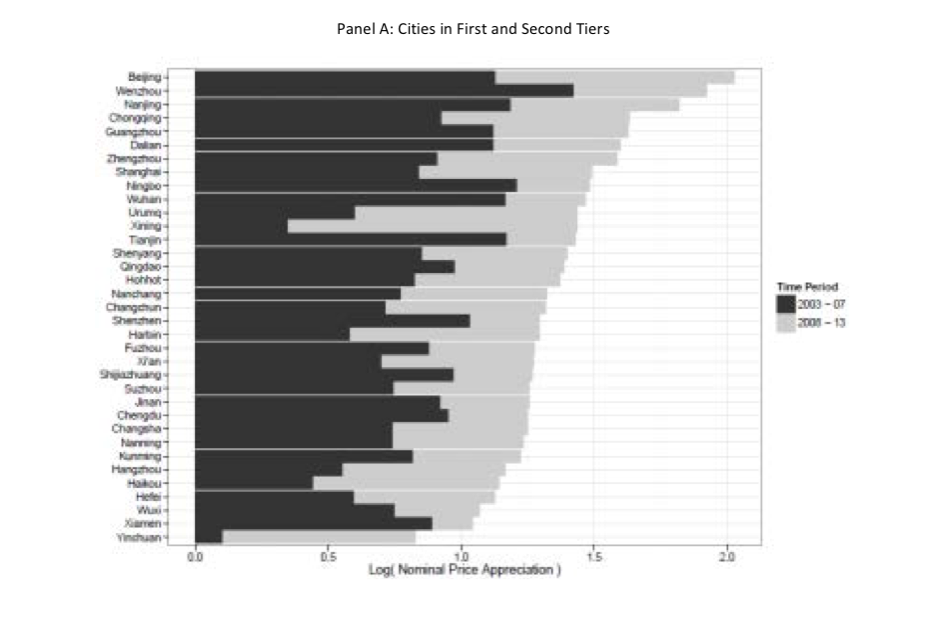

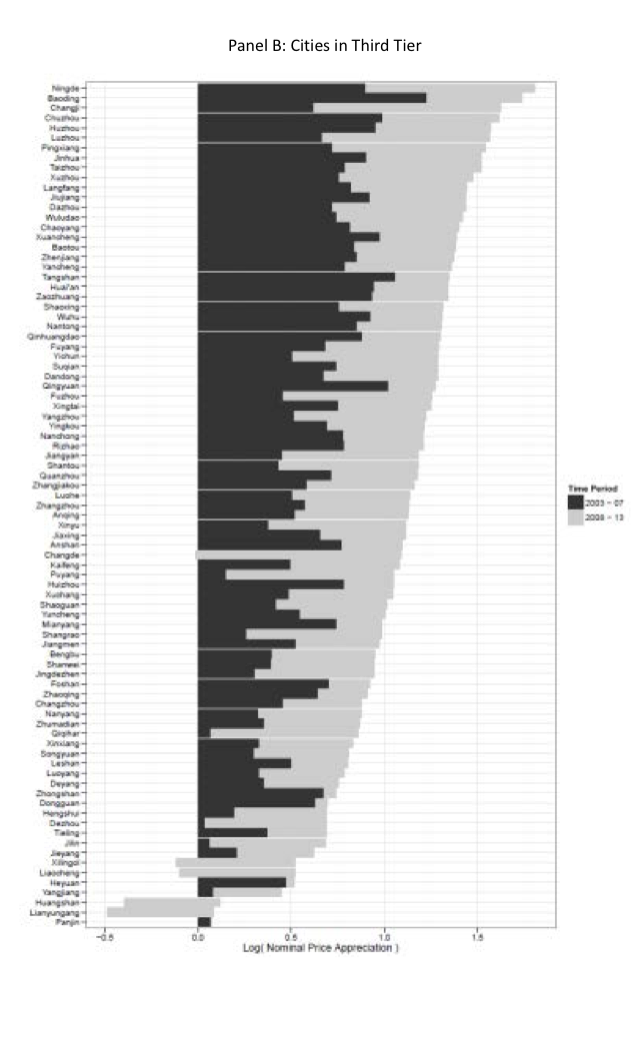

特別追加: 各中國城市樓價升幅

本網內容全數由Patreon嘅讀者贊助

如果你都鐘意我地嘅文章,可以考慮成為我地最新嘅Sponsor !

想睇到我地最新嘅文章,可以去Telegram follow 我地 詳見《Econ記者使用說明》